BLOG

期限後申告

無申告

税務調査

2022.09.17

副業が税務調査の対象になるサラリーマンとは!?いくら以上稼ぐと税務署が目をつける?

この記事の監修

税理士法人松本 代表税理士

松本 崇宏

(まつもと たかひろ)

お客様からの税務調査相談実績は、累計1,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。

多数の追徴税額ゼロ(いわゆる申告是認)の実績も数多く取得。

リモートワークの整備や社内規定の緩和などで、サラリーマンでも副業やダブルワークを始める人が増えてきています。給与以外で収入を得た場合、基本的には申告が必要となります。しかし、もし申告しなかった場合に、個人でも税務調査の対象となるのでしょうか。いくらまでの収入なら申告しなくても問題ないのかも知っておきたいところです。

ここでは、サラリーマンが副業で確定申告の対象になるケースや、申告しなかった場合のペナルティについて解説しています。 すでに税務調査が入り、税務署の対応にお困りの方は税理士法人松本までお気軽にご相談ください。

ここでポイントとなるのが、売上よりも費用の方が大きく、赤字となっている場合でも、確定申告しないと「無申告状態」となってしまう点です。

実際には支払いに追われて手元に所得が残っていなかったとしても、仮に売上や報酬として20万円を超える振り込みがあった場合、そこから差し引かれる経費があることを証明する必要があります。

経費はレシートや領収書などをもとに「消耗品費」「通信費」のように科目ごとに振り分け、帳簿に記帳する作業が必要です。

感覚的には「入金はあったが、支払いで右から左に消えていったから手元にはお金が残っていない」という状態であったとしても、それを申告しなければ「20万円を超える所得を得ているのに、確定申告をしていない」とみなされるのです。

しっかりと申告をして赤字を計上すれば、税金の還付を受けることができます。経費や各種控除をしたうえで20万円を超える所得があるかどうかを見極めるためにも、確定申告は必要であると考えるべきでしょう。

税務署では、確定申告の必要があるのに申告を怠っている人については、重点的に調査対象とする傾向があるのです。

「個人的な収入だからわからないだろう」「無申告なら調べようがないだろう」と考えたくなりますが、税務署では個人口座の入出金履歴なども調べられます。

「年間の収入が少額だから」と長年放置していれば、副業であってもまとまった額の所得となるため、忘れた頃に税務署から連絡が来るといったケースも少なくないのです。

期限までに申告・納税していない税金は追徴課税の対象となります。税務調査となれば、最低でも3年分まで遡って調査を受けることとなるため、想定よりも多額の税金を納めなければならなくなるでしょう。

無申告以外にも、税務署が調査対象として選びやすいケースはあります。海外との取引や、現金による取引が多い場合、インターネットによる取引をメインに所得を得ている場合などは、調査対象とされやすい傾向があるのです。

こうした取引は実際の収支を操作しやすく、いわゆる「所得隠し」を行いやすい点から、国税庁でも調査を強化していることを公表しています。

ほかにも、過去に税務調査の対象となったことがある場合や、取引先が脱税などの不正行為で調査を受けた場合も、税務調査の可能性は高まるでしょう。

税務署でも、税務調査に対応できる人員は限られています。「ずっと申告していないけど、何も連絡がないから大丈夫なのだろう」と思っていたら、ある日突然税務署から調査の連絡が来る可能性は、申告するべき所得がある人なら、誰にでもあるものです。

無申告であっても、税務調査の連絡を受ける前に申告すれば、追徴課税を大幅に減免することもできるでしょう。

税務調査回避の対策としては

・年間20万円以上の所得がある場合には、確定申告を行う

・赤字であっても確定申告をする必要がある

・レシートや領収書はすべて保管しておき、過去の申告に間違いがないかチェックする

・修正が必要な場合は、早めに修正申告を行う

などが挙げられます。

「帳簿をどう管理してよいかわからない」「自分では判断が難しい」という場合には、税理士事務所の無料相談などを利用してみるとよいでしょう。

サラリーマンの副業や個人事業主の税制サポートに強く、無申告状態や過去の申告についても対応可能な税理士事務所などを探して、早めの対応をするように心がけることが大切です。 税理士法人松本でも確定申告を承っております。お気軽にご相談ください。

税務調査をただ怖がるのではなく、必要であれば税理士のサポートを受けるなどして、正しい申告に関する知識を身につけましょう。

ここでは、サラリーマンが副業で確定申告の対象になるケースや、申告しなかった場合のペナルティについて解説しています。 すでに税務調査が入り、税務署の対応にお困りの方は税理士法人松本までお気軽にご相談ください。

目次

サラリーマンが副業収入で確定申告が必要となる金額

サラリーマンとして給与所得を得ている人が副業を行った場合、確定申告が必要な金額は以下のようになります。1年間に20万円を超える所得で申告の対象に

所得税法では「給与以外の所得」が年間で20万円を超える場合には、確定申告が必要となると定められています。 会社員の場合、1年間に支払われた給与から年末調整されて所得税が計算されている場合は、確定申告の必要はありません。 会社員としての給料とは別に、副業やFXなどで20万円を超える所得がある場合には、確定申告が必要となるのです。20万円を超える収入があっても赤字の時はどうなる?

確定申告する際に収入を計上するのはもちろんですが、収入を得るためにかかった費用も計上します。ここでポイントとなるのが、売上よりも費用の方が大きく、赤字となっている場合でも、確定申告しないと「無申告状態」となってしまう点です。

実際には支払いに追われて手元に所得が残っていなかったとしても、仮に売上や報酬として20万円を超える振り込みがあった場合、そこから差し引かれる経費があることを証明する必要があります。

経費はレシートや領収書などをもとに「消耗品費」「通信費」のように科目ごとに振り分け、帳簿に記帳する作業が必要です。

感覚的には「入金はあったが、支払いで右から左に消えていったから手元にはお金が残っていない」という状態であったとしても、それを申告しなければ「20万円を超える所得を得ているのに、確定申告をしていない」とみなされるのです。

しっかりと申告をして赤字を計上すれば、税金の還付を受けることができます。経費や各種控除をしたうえで20万円を超える所得があるかどうかを見極めるためにも、確定申告は必要であると考えるべきでしょう。

サラリーマンの副業はいくらから税務調査の対象になる?

確定申告がいくら以上の所得から必要かがわかったところで、副業が税務調査の対象となり得るケースについても見ていきましょう。無申告は金額に関わらず税務調査の対象となりやすい

給与は会社側が所得税を給与から差引き代わりに支払ってくれますが、副業で得た収入を放置していれば、無申告の収入がある状態となります。税務署では、確定申告の必要があるのに申告を怠っている人については、重点的に調査対象とする傾向があるのです。

「個人的な収入だからわからないだろう」「無申告なら調べようがないだろう」と考えたくなりますが、税務署では個人口座の入出金履歴なども調べられます。

「年間の収入が少額だから」と長年放置していれば、副業であってもまとまった額の所得となるため、忘れた頃に税務署から連絡が来るといったケースも少なくないのです。

期限までに申告・納税していない税金は追徴課税の対象となります。税務調査となれば、最低でも3年分まで遡って調査を受けることとなるため、想定よりも多額の税金を納めなければならなくなるでしょう。

特定の取引や不審な点がある場合も調査対象に

毎年確定申告をしていても、申告内容に不審な点があると考えられる場合には、サラリーマンであっても税務調査の対象となる場合があるでしょう。無申告以外にも、税務署が調査対象として選びやすいケースはあります。海外との取引や、現金による取引が多い場合、インターネットによる取引をメインに所得を得ている場合などは、調査対象とされやすい傾向があるのです。

こうした取引は実際の収支を操作しやすく、いわゆる「所得隠し」を行いやすい点から、国税庁でも調査を強化していることを公表しています。

ほかにも、過去に税務調査の対象となったことがある場合や、取引先が脱税などの不正行為で調査を受けた場合も、税務調査の可能性は高まるでしょう。

副業の税務調査を回避するための対策は?

本業や副業の区別なく、いったん税務調査の対象となってしまえば、過去何年にも遡って、取引を細かく調査されることとなります。もちろん、正しく申告できていれば、税務調査はそこまで怖れるものではありません。税務署でも、税務調査に対応できる人員は限られています。「ずっと申告していないけど、何も連絡がないから大丈夫なのだろう」と思っていたら、ある日突然税務署から調査の連絡が来る可能性は、申告するべき所得がある人なら、誰にでもあるものです。

無申告であっても、税務調査の連絡を受ける前に申告すれば、追徴課税を大幅に減免することもできるでしょう。

税務調査回避の対策としては

・年間20万円以上の所得がある場合には、確定申告を行う

・赤字であっても確定申告をする必要がある

・レシートや領収書はすべて保管しておき、過去の申告に間違いがないかチェックする

・修正が必要な場合は、早めに修正申告を行う

などが挙げられます。

「帳簿をどう管理してよいかわからない」「自分では判断が難しい」という場合には、税理士事務所の無料相談などを利用してみるとよいでしょう。

サラリーマンの副業や個人事業主の税制サポートに強く、無申告状態や過去の申告についても対応可能な税理士事務所などを探して、早めの対応をするように心がけることが大切です。 税理士法人松本でも確定申告を承っております。お気軽にご相談ください。

まとめ

サラリーマンの副業であっても、年間20万円以上の所得があれば、確定申告の必要があります。無申告状態や不審な取引が多い場合には、個人的な副業や少額の所得でも、税務調査の対象となるケースは充分考えられます。税務調査をただ怖がるのではなく、必要であれば税理士のサポートを受けるなどして、正しい申告に関する知識を身につけましょう。

税理士法人松本は

国税局査察部、税務署のOB税理士が

所属する税理士事務所です。

全国からの税務調査相談実績

1,000件以上

- 現在、税務調査が入っているので困っている

- 過去分からサポートしてくれる税理士に依頼したい

- 税務調査に強い税理士に変更したい

- 自分では対応できないので、税理士に依頼したい

といったお悩みを抱えている方は、

まずは初回電話無料相談をご利用ください。

税務調査の専門家が対応させていただきます。

税理士法人松本の強み

- 税務署目線、税理士目線、お客様目線の三方良しの考え方でアドバイス

- 過去の無申告分から現在まですべて対応可能

- 査察案件から税務署案件までの経験と実績が豊富にあります

- 顧問税理士がさじを投げた案件も途中から税理士変更対応できます

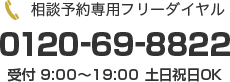

いますぐ電話で無料相談

24時間いつでも受付

メールでご相談税務調査の専門家に初回電話相談無料

相談予約後、お近くの拠点より

折り返しご連絡します!

税務調査専門税理士法人松本

関連記事

全国からの税務調査

相談実績1,000件以上

相談実績1,000件以上

国税局査察部、税務署のOB税理士が所属

税務調査に精通している

「税理士法人松本」が

税務調査の専門家として

あなたをサポートします!

- 現在、税務調査が入っているので

困っている - 過去分からサポートしてくれる

税理士に依頼したい - 税務調査に強い税理士に変更したい

- 自分では対応できないので、

税理士に依頼したい

税務調査専門税理士法人松本