BLOG

無申告

2023.11.06

無申告でも税務署に目をつけられず、副業分の収入を確定申告しなくてもバレない方法ってあるの?

この記事の監修

税理士法人松本 代表税理士

松本 崇宏

(まつもと たかひろ)

お客様からの税務調査相談実績は、累計1,000件以上。

国税局査察部、税務署のOB税理士が所属し、税務署目線から視点も取り入れ税務調査の専門家として活動。

多数の追徴税額ゼロ(いわゆる申告是認)の実績も数多く取得。

確定申告は、慣れないうちは大変に面倒な作業であるため、本業分は会社が行う年末調整で完了しているので、副業分の収入を確定申告しなくてもバレない方法があるなら知りたい、と考える方も多いのではないでしょうか。

ここでは、申告をしない無申告の状態でもバレない方法の有無や、バレる場合の事例などについて紹介しています。現在、確定申告をしておらず、無申告のままでよいのか気になっている方にも役立つ内容となっています。

もし、これまで無申告をずっと続けており、対応に困っているお客様は初回電話相談無料にて、いますぐ相談予約をしてください。 お客様のお近くのエリア担当から折り返しご連絡させていただきます。

なぜなら、税務調査の対象となるのは、前年度に確定申告をおこなった事業者が対象となるため、税務署が事前に調査対象を絞り込む段階では、無申告の人がピックアップされることはないからです。 実際に、無申告を何年も続けているのに何も起こっていない人もいるため、「下手に申告期限を過ぎてから申告した方が、税務署に目をつけられるのではないか」と考えたくもなるでしょう。

しかし、後で解説するように、たとえ申告していなくても税務署はあらゆる方法を駆使して無申告者の存在を確認しています。現在バレていないと思っているだけで、実はすでに無申告であることが税務署にバレており泳がされている状態かもしれないのです。

もし、すでに税務調査が入っており、対応に困っているお客様は初回電話相談無料にて、いますぐ税理士法人松本までお電話ください。 お客様のお近くのエリア担当者から折り返しご連絡させていただきます。

また、昨今のデジタル化に伴い、銀行間のやり取りもオンラインで取引されるようになり、紙媒体で行われていた時よりもスムーズに調査が行えるようになっています。 税務署から税務調査の連絡を受けた段階で、銀行で取引している入出金履歴については、ある程度把握されていると考えておいた方がよいでしょう。

また、住宅を購入した場合、税務署では購入資金がどこで調達されたものかをチェックすることがあります。ローンも組んでおらず、銀行から大きな額の出金もないのにどうやって住宅を購入したのかが不明な場合、実際には収入があるのに無申告なのではないかと疑われる要因となるでしょう。

実は、副業分の収入を申告せずにごまかしていました、あるいはカードの使用額がすごい金額になっていますという方、申告しいた収入と乖離があったとしても、修正申告を行うことでまだ間に合います。税理士法人松本では、修正申告のサポートも行っております。不安に思った方、ぜひお電話またはLINEにてお問い合わせください。

最近では、副業先の取引先に税務調査が入り「自分にも税務調査が入るのではないか」「取引先に税務調査が入り、自分にも税務調査の連絡がきた」など多くの問い合わせをいただいております。副業の収入だから申告しなくてもいいかは通用しないのが現在の状況です。 取引先に申告していないことがバレて、信用問題に発展しかねないので、注意が必要です。 このほかにも、マイナンバーやネットの掲載情報、第三者からのリーク、税務署が持つ権限など、さまざまな方法を駆使して、税務署は無申告状態を突き止めます。 税制改正やチェック機能の刷新なども定期的におこなわれているため、無申告は年々バレやすくなっています。 周囲の人から無申告をすすめる情報や、バレない方法などについては鵜呑みにせず、「無申告はいつか必ずバレる」と理解しておきましょう。

また、副業などでかなりの収入を上げているにもかかわらず、無申告状態のままSNS上でキラキラ投稿を繰り返していた場合、投稿を目にした税務署には目を付けられていると考えましょう。

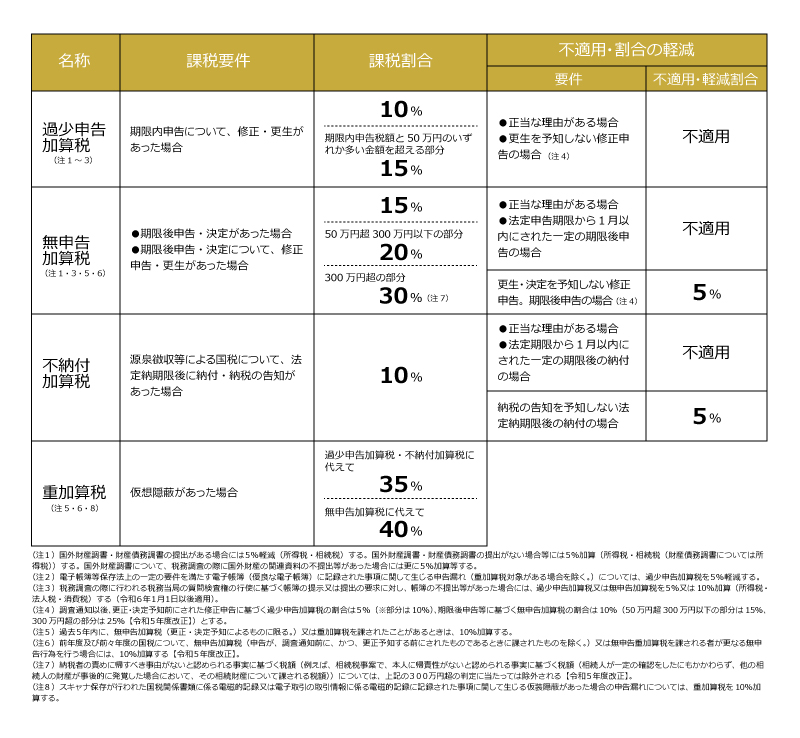

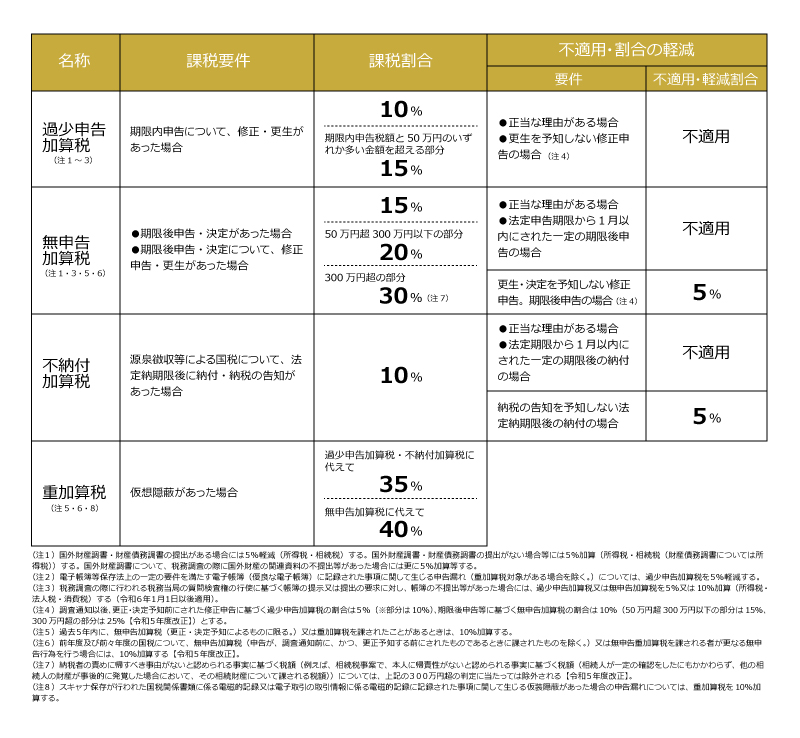

副業収入分を確定申告せず無申告でいると、申告によって本来支払うべきだった金額に、次のようなペナルティを上乗せして支払う可能性があります。

《関連記事》

・副業で確定申告していない人は多い?

こうしたリスクや負担を換算した場合、しっかりと節税対策をして申告した方がずっと費用対効果は高いといえます。自分の力ではどうしたらよいかわからない時は、信頼できる税理士事務所の無料相談をぜひご利用ください。

ここでは、申告をしない無申告の状態でもバレない方法の有無や、バレる場合の事例などについて紹介しています。現在、確定申告をしておらず、無申告のままでよいのか気になっている方にも役立つ内容となっています。

もし、これまで無申告をずっと続けており、対応に困っているお客様は初回電話相談無料にて、いますぐ相談予約をしてください。 お客様のお近くのエリア担当から折り返しご連絡させていただきます。

無申告のままバレない方法はある?

無申告のままバレないかどうかは運によるところが大きい

「副業分の収入はそもそも申告をしていないのだから、税務署にバレることはないだろう」という考えは、完全に間違っているとは言い切れない部分もあります。なぜなら、税務調査の対象となるのは、前年度に確定申告をおこなった事業者が対象となるため、税務署が事前に調査対象を絞り込む段階では、無申告の人がピックアップされることはないからです。 実際に、無申告を何年も続けているのに何も起こっていない人もいるため、「下手に申告期限を過ぎてから申告した方が、税務署に目をつけられるのではないか」と考えたくもなるでしょう。

既に税務署が無申告を突き止めている場合も

結論からいうと、無申告がバレない確実な方法は存在しません。 ただ、たまたま税務署のチェックをすり抜けていて、現時点では調査対象となっていないケースは実際にあるため、「とりあえず無申告のままでいて、バレるまで運を天に任せる」というのが唯一の方法と言えなくはないでしょう。しかし、後で解説するように、たとえ申告していなくても税務署はあらゆる方法を駆使して無申告者の存在を確認しています。現在バレていないと思っているだけで、実はすでに無申告であることが税務署にバレており泳がされている状態かもしれないのです。

もし、すでに税務調査が入っており、対応に困っているお客様は初回電話相談無料にて、いますぐ税理士法人松本までお電話ください。 お客様のお近くのエリア担当者から折り返しご連絡させていただきます。

無申告がバレてしまうのはどんな時?

無申告がバレない確実な方法はありませんが、バレてしまう事例は非常に多いものです。以下に例として、無申告がバレたケースをいくつか挙げていきましょう。通帳などの銀行口座からお金の動きを見ている

税務署では、銀行口座などについて、その動きをチェックすることが可能です。数百万など大きな額の入金があったり、毎月定期的に一定の業者から送金を受け取っていたりする場合、そこから名義人の申告状況をチェックして無申告がバレることがあります。また、昨今のデジタル化に伴い、銀行間のやり取りもオンラインで取引されるようになり、紙媒体で行われていた時よりもスムーズに調査が行えるようになっています。 税務署から税務調査の連絡を受けた段階で、銀行で取引している入出金履歴については、ある程度把握されていると考えておいた方がよいでしょう。

車や住宅ローンを組んだ内容もチェックされる

車や住宅など、ローンを組んで何かを購入する際、所得を証明する書類が必要となります。 賃貸住宅を契約する際にも、前年度の確定申告書控えなどは必須となっているケースがほとんどであるため、税務署にバレていなくても申告せざるを得ない状況となってしまうことは多いでしょう。また、住宅を購入した場合、税務署では購入資金がどこで調達されたものかをチェックすることがあります。ローンも組んでおらず、銀行から大きな額の出金もないのにどうやって住宅を購入したのかが不明な場合、実際には収入があるのに無申告なのではないかと疑われる要因となるでしょう。

クレジットカードの使用もチェックされる

クレジットカードは何枚持っていても便利ですよね。税務署の人はクレジットカードの使用額にも目をつけています。クレジットの使用額がとてつもなく高いのに、申告した収入がその使用額に見合っていないと、さすがに税務署の人も気付いてしまいます。また、口座にお金を入れていないのに、日ごろからカードやキャッシュレス決済で買い物をしてしまうと、記録が残ってしまいます。その記録から、税務署はどんな生活をしているかが想像出来てしまうのです。申告実態に乖離したクレジットカードの使用はしていませんか。実は、副業分の収入を申告せずにごまかしていました、あるいはカードの使用額がすごい金額になっていますという方、申告しいた収入と乖離があったとしても、修正申告を行うことでまだ間に合います。税理士法人松本では、修正申告のサポートも行っております。不安に思った方、ぜひお電話またはLINEにてお問い合わせください。

得意先への調査からチェックされる

反面調査で無申告がバレるのも要因の1つです。 取引をしている得意先に税務調査がやってきて、帳簿や口座の履歴などを確認した結果、自分のところへも税務調査がやって来る場合があります。 「得意先に税務調査が入ったと聞いたが、自分のところへは何も連絡がない」という場合でも、油断はできません。 その時点で無申告であることを掴んでいても、税務署はすぐには調査に訪れず、数年ほど様子を見ることもあるからです。 無申告の期間が長期化するほど、重加算税や延滞税、無申告加算税などの課税額は大きくなります。また、違法性や悪質性の度合いも高まるため、税務署がより確信を持って税務調査に訪れる機会をうかがっている可能性は高いでしょう。最近では、副業先の取引先に税務調査が入り「自分にも税務調査が入るのではないか」「取引先に税務調査が入り、自分にも税務調査の連絡がきた」など多くの問い合わせをいただいております。副業の収入だから申告しなくてもいいかは通用しないのが現在の状況です。 取引先に申告していないことがバレて、信用問題に発展しかねないので、注意が必要です。 このほかにも、マイナンバーやネットの掲載情報、第三者からのリーク、税務署が持つ権限など、さまざまな方法を駆使して、税務署は無申告状態を突き止めます。 税制改正やチェック機能の刷新なども定期的におこなわれているため、無申告は年々バレやすくなっています。 周囲の人から無申告をすすめる情報や、バレない方法などについては鵜呑みにせず、「無申告はいつか必ずバレる」と理解しておきましょう。

知人や友人からのタレコミ情報

税務署へのタレコミから税務調査が行われるケースもあります。国税庁の公式サイトには情報提供に関するフォームが用意されており、そちらに入力して送信することで簡単にタレコミをすることが可能です。そのため、税務署・国税庁には、知人や友人などの第三者による恨みや妬みからくるタレコミ情報が多く寄せられています。タレコミ情報には、信憑性が高いものからデマの情報まで、さまざまな内容が寄せられているため、税務署も実際に動くかは慎重に検討しています。また、副業などでかなりの収入を上げているにもかかわらず、無申告状態のままSNS上でキラキラ投稿を繰り返していた場合、投稿を目にした税務署には目を付けられていると考えましょう。

副業収入分を確定申告していない方は注意が必要

1年間副業で稼いだ所得が20万円を超えると確定申告が必要になります。 しかし、20万円を超えていないから申告をしなくてもいいというわけではありません。所得金額の合計額(給与所得や退職所得以外)が20万円以下の場合申告が不要なのは所得税の規定で、住民税にはそのような規定はないため、所得があれば申告は必要なんだと覚えておきましょう。副業収入分を確定申告せず無申告でいると、申告によって本来支払うべきだった金額に、次のようなペナルティを上乗せして支払う可能性があります。

《関連記事》

・副業で確定申告していない人は多い?

無申告から抜け出すにはどうしたらいい?

いつバレるかわからない状態で、ドキドキしながら無申告を続けるよりも、早い段階で自主的に申告するのが最善であることは言うまでもありません。 「違法だから誰にも相談できない」「重い税金を払える自信がない」という方は、以下に紹介する方法を検討してみましょう。差し押さえなどのリスクを回避するためには専門家へ相談を

無申告であることを不用意に打ち明けると、そこから悪い事態へ進み、家族や取引先に迷惑をかけてしまうと考え、誰にも相談できずに悩みを抱えるケースは多いものです。 納税の義務は重く、現在支払えるだけの余裕がなかったとしても、税務調査で資産や銀行口座、年金や保険金まで差し押さえられることもあります。 そうなる前に、まずは無申告から期限後申告までのサポートを依頼できる専門家の窓口へ繋がることが大切です。合法的に節税対策を取って期限後申告を

信頼できる税理士事務所へ依頼すれば、長年無申告を続けている人であっても、合法的に節税対策を取りつつ、正しい申告書類を作成して納税額を見積もることができます。 ペナルティとなる税率は、納めるべき税金に対して課税されるため、収支を明らかにして税額が判明すれば、思ったよりもずっと少ない額の追徴課税で済む可能性もあるのです。 税務署では、自主的に申告する場合、過去5年分までの期限後申告を受け付けています。まずは無申告の取り扱いに実績のある税理士事務所の無料相談を利用して、勇気を持って現状を打ち明けてみるところから始めましょう。まとめ

無申告のままでバレない確実な方法はなく、いつかは必ずバレる可能性の方がはるかに高いものです。 無申告状態ではローンや各種契約などもできないケースが多いため、不自由な生活を強いられる機会も多いでしょう。こうしたリスクや負担を換算した場合、しっかりと節税対策をして申告した方がずっと費用対効果は高いといえます。自分の力ではどうしたらよいかわからない時は、信頼できる税理士事務所の無料相談をぜひご利用ください。

税理士法人松本は

国税局査察部、税務署のOB税理士が

所属する税理士事務所です。

全国からの税務調査相談実績

1,000件以上

- 現在、税務調査が入っているので困っている

- 過去分からサポートしてくれる税理士に依頼したい

- 税務調査に強い税理士に変更したい

- 自分では対応できないので、税理士に依頼したい

といったお悩みを抱えている方は、

まずは初回電話無料相談をご利用ください。

税務調査の専門家が対応させていただきます。

税理士法人松本の強み

- 税務署目線、税理士目線、お客様目線の三方良しの考え方でアドバイス

- 過去の無申告分から現在まですべて対応可能

- 査察案件から税務署案件までの経験と実績が豊富にあります

- 顧問税理士がさじを投げた案件も途中から税理士変更対応できます

いますぐ電話で無料相談

24時間いつでも受付

メールでご相談税務調査の専門家に初回電話相談無料

相談予約後、お近くの拠点より

折り返しご連絡します!

税務調査専門税理士法人松本

関連記事

全国からの税務調査

相談実績1,000件以上

相談実績1,000件以上

国税局査察部、税務署のOB税理士が所属

税務調査に精通している

「税理士法人松本」が

税務調査の専門家として

あなたをサポートします!

- 現在、税務調査が入っているので

困っている - 過去分からサポートしてくれる

税理士に依頼したい - 税務調査に強い税理士に変更したい

- 自分では対応できないので、

税理士に依頼したい

税務調査専門税理士法人松本