NEWS

法人の税務調査の流れと対象になりやすい傾向とは?

法人の税務調査とは

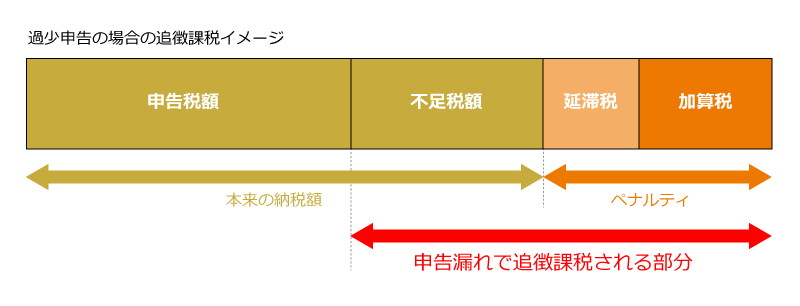

税務署が法人の調査対象期間における所得や消費税などの申告内容について調査を行うことを指します。税務署の職員が企業の帳簿や記録を点検し、税務申告書の正確性や適正を確認するための手続きです。調査対象となる法人は、統括官または調査官が選定しています。調査の結果によって、課税所得の再計算や追徴税額の請求、税務上の違反行為がある場合には罰則が科されることもあります。

法人の税務調査の流れ

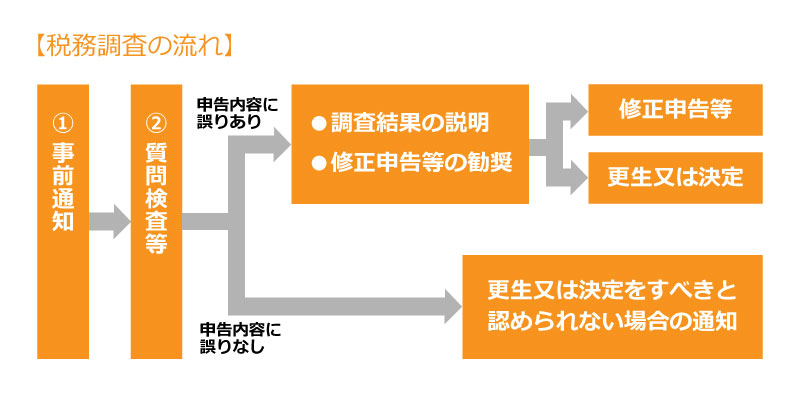

一般的な税務調査(任意調査)の流れは、以下のとおりです。1. 調査の予告

税務署は法人に対し、税務調査の予告を通知します。通知書(事前通知)には、調査の目的、期間、調査の範囲、必要な書類や情報の提出日などが記載されています。 この際、税務署から指定されている調査日が、仕事でどうしても都合がつかない場合は、別日を希望し、日程を変更することも可能です。また、事前通知なしの無予告で調査が入る可能性もあります。無予告調査が多いのは、現金を中心とした商売を行っている業種です。具体的には、飲食業や小売業、美容院・理容院、サービス業などが対象となりやすいと言われています。 現金商売は、入金や出金の記録が残らず、お金の流れを後追いしにくいという特徴があるためです。

2. 書類・情報の事前準備と提出

調査日程が決まったら、調査当日まで資料等の準備を行いましょう。必要書類をそろえたり、顧問税理士がいる場合は税理士と調査の事前打ち合わせをしたりしましょう。 調査当日、法人は税務署の要求に応じて、依頼された書類や情報を提示または提出します。これには、法人の申告書や総勘定元帳、取引記録、資金移動記録、契約や請求書、顧客などのリスト、従業員の給与データなどが該当します。3. 調査の実施

税務署の調査官が法人の事業所を訪れ、提出された書類や情報を詳細に確認し、法人の所得や経費、税金の申告の正確性を見ていきます。調査官は、取引の正確性や法的要件を満たしているか、租税回避手段の有無なども確認していきます。また、疑わしい項目や不透明な取引について調査官が追加の質問をする場合もあります。4. 調査結果の通知

税務署は最終的な調査結果を法人に通知します。結果によっては、法人の所得や税金が修正され、追徴課税が行われる場合があります。

税務調査の対象になりやすい法人

税務調査が入りやすい法人は、以下のとおりです。1.同業他社と比較して所得率が低調

税務署は、所得率(所得÷売上)を重要視しています。この所得率が同業他社と比較して低調な法人は、利益を圧縮して税金をごまかしているのではないかと疑いの目で見ています。そのため、同業他社と比較して所得率が低調な法人は税務調査の対象となりやすいでしょう。2.売上や利益が大きく変動している

昨年と比較して、売上や利益が大幅に変動している法人も、調査対象になりやすい傾向にあります。黒字に転換したり、利益が大幅に増減したりしている場合は目に付きやすいでしょう。3.不正が多い業種

国税庁の「令和3年度実地調査の状況」 によると、不正発見割合の高い業種が「その他の道路貨物運送業32.8%、医療保険業31.2%、職別土木建築工事業29.6%」になっており、不正1件当たりの不正所得金額の大きい業種が「情報サービス・興信所業、自動車・同部品卸売業、鉄鋼製造業」が高くなっています。 これらの業種に属する法人は、税務署が調査する必要度が高いと位置付けられています。4.過去の税務調査で指摘を受けている

過去に申告漏れなどの指摘を受けた場合、税務署のリストに追加されているため、申告内容の誤りや不正がないかを疑われやすくなります。 税務署が過去に指摘した事項が改善されているかを確認する必要もあるため、調査対象になりやすいと言えます。法人の税務調査で確認されやすい箇所

税務調査では、一見雑談のように「ここ数年事業の近況はどうですか」「従業員の数はどのくらいですか」など、会社の沿革や業務内容をはじめ、取引先の範囲、役員や従業員についての情報などを聞かれることが多いです。そして、帳簿や経理業務の管理体制、経理担当者は誰か経験年数はどのくらいかを質問されることもあります。 仕入に関しても、架空の仕入がないか、棚卸はされているかと帳簿や棚卸表も調査となります。調査状況によっては取引先へ反面調査などが行われる場合もあります。 調査でよく確認されやすい箇所は、以下のとおりです。

1.売上と経費の比率の変化

税務調査では、3年ほどの売上と経費の比率が比較されます。例えば、売上はあまり増えていないのに、経費率が大きく増えていれば「なにかしら経費が水増しされているのではないか」と疑いをもたれます。事業が変わっていなければ、経費率がその年によって急激に上下することはあまりありません。 数値を細かく見て、平均的な伸び率や経費の割合を算出して、大幅にはみ出していないか確認されます。経費が急激に上がっているため、確認したところ設備投資にお金をかけただけというケースもありますので、税務調査できちんと説明できるように整理しておきましょう。

2.架空人件費が計上されていないか

実際に発注していない架空の外注費が計上されていたり、勤務実態がない従業員の給料を計上していたりするケースでは、税務調査で最もチェックされるポイントのひとつです。 架空人件費分の台帳は作成しておらず、給与台帳の合計金額と元帳の給料の金額が一致しないことや、架空の人物分だけ源泉徴収簿がないことで調査官が気づくことがあります。3.接待交際費は適切に処理されているか

接待交際費については、本来接待交際費で処理すべき経費をその他の科目で処理していないかを見られます。法人の接待交際費は一部が経費(損金)にならないため、課税所得を減らす目的で、接待交際費ではない別の科目で処理していることがあるためです。まとめ

法人の税務調査の流れから税務調査の対象となりやすい法人の傾向や、税務調査でチェックされるポイントなどについてご紹介しました。税務調査では、思いもかけない細かい点についても質問されることがあります。受け答えがあいまいになると嘘をついている可能性があると見られることもあります。 調査には、税務調査に強い税理士のサポートが欠かせません。現在、顧問税理士がついていない場合でも、税務調査のみのスポットで対応してくれる税理士もいます。1人で不安を抱えず、早めに相談してみることをおすすめします。 税理士法人松本は、税務調査のスポット対応も可能です。ぜひお気軽に電話またはLINEにてご相談ください。

税務署の税務調査はインボイス導入後やりやすくなる?!

インボイス制度が開始された2023年10月1日以後は、一定の事項を記載した帳簿と請求書等の保存が仕入税額控除の要件となりました。インボイスには、請求書、納品書、領収書、レシート等、書類の名称は問われませんが、インボイスの記載事項を満たしている必要があります。

また、インボイス発行事業者となる小規模事業者に対する負担軽減措置として、納税額を売上税額の2割に軽減する2割特例も導入されました。

インボイス導入後の税務調査では、取引先がインボイス登録事業者なのか、経理処理は誤っていないかなど、新たに設定された各種制度の適用が誤っていないかを確認される可能性があります。インボイス導入により税務調査がどのように変化していくのか解説していますので、今後の参考にしてください。

国税庁が今後も税務調査は大口で悪質な事例に限定と発言

国税庁の住沢整長官は2023年10月に始まるインボイス制度の税務調査について、従来と変わらず大口で悪質な事例に限定して実施する意向であるとし、「軽微な記載のミスを確認するための調査はこれまでしてきていない。記載事項(の不備)をあげつらうような調査はしない」と発言しました。また、住沢整長官は税務調査に関して「制度の定着を図ることが当面重要な課題だ。柔軟かつ丁寧な対応をしていきたい」と述べました。

住沢整長官は仕入先から受け取ったインボイスに記載事項の不備があった場合でも、納品書や契約書など他の書類で必要事項を確認できれば、仕入にかかった消費税額の差し引きを認める考えを明らかにしています。記載の漏れがあったときに、別の方法できちんと確認できれば申告漏れだと指摘することはないことを強調されていました。

インボイスの記載不備は税務調査でどのような対応となるのか

住沢整長官は税務調査でインボイスの記載不備があったとしても、インボイス以外の書類等を確認するなど柔軟に対応していくと考えていると発言しました。国税庁は令和5年8月25日に、インボイス制度の周知広報の取組方針等についての資料を公表しており、この資料のなかで、インボイス制度後の税務調査の運用について以下記載があります。

●これまでも、保存書類の軽微な記載不備を目的とした調査は実施していない。

・従来から、大口・悪質な不正計算が想定されるなど、調査必要度の高い納税者を対象に重点的に実施。

●仮に、調査等の過程で、インボイスの記載事項の不足等の軽微なミスを把握しても、

・インボイスに必要な記載事項を他の書類等(※)で確認する、

※相互に関連が明確な複数の書類を合わせて一つのインボイスとすることが可能。

・修正インボイスを交付することにより事業者間でその不足等を改める、といった対応を行う。

●まずは制度の定着を図ることが重要であり、柔軟に対応していく。

参照:国税庁https://www.cas.go.jp/jp/seisaku/tekikaku_seikyusyo/dai3/siryou.pdf

こうした考えの下で税務調査が行われるようです。

直近2~3年の税務調査では、インボイスの帳簿や書類不備は指摘程度になるのではないかと予想されます。

しかし、インボイス制度が定着した後はどうなるか誰にもわからないといったところです。

インボイス導入により課税事業者か判別可能

インボイスが導入されたことで、今後は課税事業者か免税事業者か判別が可能となりました。税務署からすると調査でお店を訪れ、会計時に領収書を受領することで、領収書にインボイス登録番号の記載があれば、このお店は課税事業者だと言うことがわかり、番号がなければ、免税事業者ということになります。

課税事業者だけど、きちんと申告されているか

税務署は、調査のために訪れたお店の領収書に記載されたインボイス番号を調べることで、そのお店がきちんと申告が行われているか確認することができます。皆さんすでにお気づきかもしれませんが、インボイス登録番号を管理しているのは国税庁になります。もし、登録番号を確認して申告がされていない場合は、売上があるのに無申告状態ということになります。無申告先へ税務調査に入ることで、無申告加算税や重加算税を課しやすく、調査官も税務調査ノルマも達成しやすくなるのではないでしょうか。

免税事業者ではなく、無申告事業者ではないか

調査時にインボイス登録番号の記載がない領収書を受領した場合、免税事業者の可能性と無申告事業者である2つの可能性があります。もし、それなりの規模でやっているお店の場合は、規模感から調査官も売上の予測をつけることができ、免税事業者ではなく無申告事業者ではないかと疑いを持つことでしょう。

そこから、外観調査や内観調査が複数回行われ、税務調査へと発展する可能性があります。

無申告者へのペナルティが強化

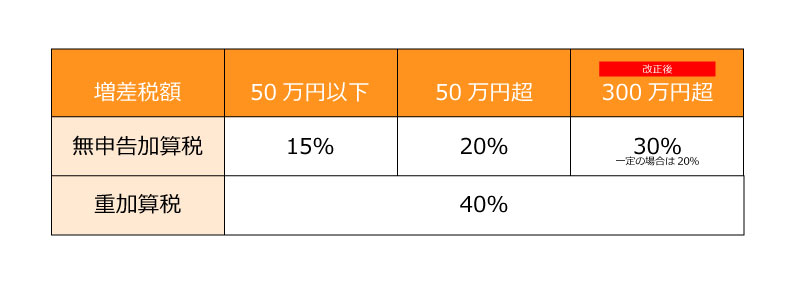

2023年税制改正が行われ、税務署や国税局が、今後は無申告者への取り締まりをより一層強化していく方針を打ち出しています。改正の内容の1つは、「高額な無申告に対する無申告加算税の加重措置」です。増差税額が300万円超の部分に対し、無申告加算税の割合を30%へ引き上げています。

2つ目は、「一定期間繰り返し行われる無申告者に対して、ペナルティを強化」していく方針です。前年及び前々年に無申告であるにもかかわらず、さらに無申告を重ねる場合、課されるペナルティが10%加重されます。ペナルティは無申告加算税と重加算税です。

重加算税に関しては、現行の40%から50%となりますので、インパクトはより大きいことが伺えます。

1つ目と2つ目の適用時期は、2024年1月1日以後に法定申告期限が到来する国税からとなります。

現在、無申告が続いている方は税務調査が入る前に申告を終えるようにしましょう。

また、2023年1月からはすでに、税務申告で計上しなかった経費の存在を税務調査後に提出する経費、いわゆる「後出し経費」は認められなくなっています。

帳簿や領収書等の支払先を明らかにする書類を保存していない、税務署が行う反面調査などでも取引が認められない場合は「後出し経費」は損金不算入となり、経費にならない措置です。

まとめ

インボイスが導入され、国税庁長官が話すように直近2~3年は、インボイスによる保存書類の軽微な記載不備を目的とした調査は行われないのではないかと予測されます。しかし、今後の税務調査は、税制改正が行われたこともあり、大口・悪質な調査必要度の高い無申告者を対象に重点的に実施されるのではないでしょうか。

無申告でいることのリスクがより高まっていますね。現在も数年間無申告でいる方は早め早めの申告をするようにしましょう。

税理士法人松本では、過去数年分の申告から現在の申告までまとめて対応することが可能です。メールまたはお電話でお気軽にご相談ください。

副業はどうしてバレる?副業分の収入を無申告でいるとどうなるのか?

厚生労働省が「副業・兼業の促進に関するガイドライン」を整備したことで、働き方が多様化した現在は副業も珍しいことではなくなってきました。法律的には副業をすることの問題はなくなりましたが、兼業・副業に対して禁止や許可制にしている企業もまだまだ多いのが実情です。

黙ったまま働いているから、本業の会社にバレたらどうしようと考えている方も多いのではないでしょうか?ここでは、副業が会社にバレる仕組みと、副業分の収入をバレないだろうと無申告でいた場合のバレる仕組み、ずっと無申告でいた場合のリスクについて解説していきます。

会社に副業していることがバレるのはどうして?

副業をしても法律的には問題ありませんが、本業に支障をきたす可能性や情報漏洩のリスクを懸念して就業規則等で副業禁止にしている会社もあります。副業禁止をしている会社で、会社には内緒で副業をして、会社に副業がバレてしまったケースもあります。

個人住民税の金額や通知書から副業がバレるケース

ほとんどの会社員は、毎月の給料から住民税が天引きされる特別徴収となっています。住民税が増加することにより会社に副業がバレる可能性があります。副業先から得る収入が給与所得である場合は、本業の所得と合算されて特別徴収されることが多いため、本業先の会社にバレてしまうことがあります。

給与所得の場合は、確定申告時に自分で納付を選択しても、地方税法上、会社は従業員の住民税を給与天引き(特別徴収)しなければならないことになっているため、副業分の所得も合算されて本業先に特別徴収の税額が通知されてしまいます。

住民税の納税額は前年度の所得によって決定するため、副業で所得が増加すると、その分住民税も増加します。会社で支払っている所得が300万円だった場合、同じ所得の人と同じくらいの住民税になるのが通常です。前年の副業分の所得が200万円だった場合、所得が本業の300万円+副業の200万円=合計所得500万円になってしまうため、その分住民税が増加し、会社内で同じ年収をもらっている人よりも住民税が多くなります。そこから経理担当者が気づき会社にバレてしまう可能性があります。

また、各市区町村から会社(納税義務者用)に送られてくる従業員の税額通知書には事業主が知る必要のない給与所得以外の所得情報(不動産所得、利子・配当所得、一時所得等)や控除情報(障害者、寡婦)等の情報が含まれています。これらの情報部分に秘匿措置(シール貼付等)を講じないまま税額通知書を事業主に送付している市区町村はまだあります。

総務省から各自治体にお願いベースの依頼となっているため、地方税法で義務付けられていません。プライバシー保護の観点から何らかの措置は講じてほしいものですが、予算が確保できない自治体では難しいのが現状でしょう。

社会保険料から副業がバレるケース

副業で得ている所得が、パート・アルバイトなどの給与所得の場合は、社会保険が原因で副業がバレるケースもあります。パート・アルバイトだったとしても、副業先で以下の要項を満たした場合は社会保険に加入しなければなりません。●週の所定労働時間が20時間以上

●所定内賃金が月額8.8万円以上

●2ヶ月を超える雇用の見込みがある

●学生ではない

●従業員数101人以上の企業(2024年10月~は51人以上)

本業と副業先の給与を合算した金額から社会保険料が算出されます。合算された給料を元に決定された社会保険料は、本業の会社宛に決定通知書が送付されます。この決定通知書が本業の会社に届くことで副業がバレてしまいます。

また、副業先の社会保険料も記載されていますので、おおよそいくらの給料なのかも検討がついてしまいます。

取引先から副業がバレるケース

会社が税務署に1月31日までに提出する支払調書がきっかけとなり、副業が会社にバレてしまうケースもあります。税務署に提出される支払調書に記載された情報が、本業の会社に提出されて副業がバレてしまうわけではありません。副業分の所得を無申告でいた場合、副業分の所得と本業の所得を合算すると、配偶者控除・配偶者特別控除が適用できなかったケースなどです。配偶者控除・配偶者特別控除には所得制限があるため、会社が行った年末調整と源泉徴収票に誤りがあることになり、役所が会社に住民税の特別徴収税額の変更の通知を行うことになります。

ここから、本業の会社が不審に思い、副業がバレてしまう可能性があります。

配偶者控除・配偶者特別控除以外にも、医療費控除や寄付金控除などから副業がバレてしまうこともありますので、副業分で得た収入はしっかり確定申告を行いましよう。

副業分を含めた確定申告のご依頼は税理士法人松本までお気軽にご相談ください。

副業がバレないようにするには?

住民税を自分で納付する

副業先からの収入が給与所得ではなく、事業所得または雑所得であれば、確定申告書の第二表に記載されている「住民税に関する事項」で住民税の納付方法を給料から天引きされる「特別徴収」ではなく「自分で納付(普通徴収)」を選択します。副業分の所得にかかる住民税分の納付書が住所地に届きますので、期日内に納付するようにしましょう。特別徴収:給料から毎月住民税を天引きされ、会社が代わりに納付する方法

普通徴収:自分で住民税を納付する方法

普通徴収になっているか不安な人は、確定申告をした後に、お住まいの市区町村に「普通徴収」になっていることの確認をするとよいでしょう。市区町村に連絡をすることで、誤って特別徴収の通知が行くような間違いを防ぐことができます。

副業していることを人に話さない

副業をしていることを、人にあまり話さないようにしましょう。副業をしていることを話した際、実は近くの席に会社の人がいたなど、情報がどこから漏れるかわかりません。また、飲み会の席も注意が必要です。普段は気をつけていても、アルコールを摂取したことで、気持ちが大きくなり、うっかり話してしまう可能性もあることでしょう。

どこから副業していることが会社にバレるかわかりません。副業していることは誰にも話さないことをおすすめします。

会社に副業がバレるとどうなる?

法律的に副業することは問題ありません。勤務時間以外は労働者のプライベートな時間です。その時間を利用して副業をしても法律上の罰則はありません。しかし、本業の会社が副業を禁止しており、就業規則に副業・兼業の禁止を制定している会社もあります。違反すると減給・降格などのペナルティを課せられることがあります。

副業していることが会社にバレて、もし副業が原因で解雇や懲戒処分を受けたとしても、その処分は無効になる可能性が高いです。

過去の裁判例で、無許可の副業や兼業を理由とする解雇について、不当解雇と判断し、多額の支払いを命じたケースも多く、裁判所は、副業は原則として自由であるという考えをとっています。副業により本業に支障がある場合や、競業他社などで副業をすることで企業秘密が漏洩する危険がある場合にのみ、会社は副業を禁止できるという考え方がとられています。

副業の所得を無申告でいるとどうなるの?

副業所得20万円以下の場合

副業所得が20万円以下なら所得税の確定申告をしなくても問題ありませんが、確定申告をしておくことをおすすめします。理由としては、給与所得であれば源泉徴収された後の金額を手取りの給与として受け取っています。このとき源泉徴収されている金額は、本来納めるべき所得税の金額を上回っている可能性もあり、所得税を納めすぎている場合があるのです。このような場合は、納めすぎている所得税を還付してもらうため、確定申告をした方が良い例です。

また、所得税の確定申告は不要でも住民税の申告は必要になります。

所得税の確定申告をしていない場合は、副業所得分の住民税が計算できないため、副業が20万円以下か、20万円超であるかに関わらず、住民税の申告をする必要があります。

住民税の申告をしないままでいると、後から副業所得分の申告がないことを役所が気づき、調査が行われる場合もあります。何年分もまとめて徴収されることもあり、支払いができないと預金や不動産の差押えなどが行われる場合があります。

住民税の無申告により、副業が会社にバレる確率も上がるので、会社の就業規則で副業禁止となっている方は、申告を怠らないようにしましょう。

副業所得20万円を超える場合

副業所得が20万円を超える場合は、確定申告が必要です。ここでいう所得とは、売上から必要経費を差し引いた金額のことを指します。たとえば、副業での売上が50万円で経費が25万円の場合、副業所得は25万円となり、確定申告をしなければなりません。確定申告をしなければならない人が無申告のまま放置したり期限を過ぎたりすると無申告加算税や延滞税がかかります。

確定申告をせずに放置していると、副業が会社にバレる以上の高いリスクが発生するため、必ず期日内に申告を行いましょう。

現金でもらっているから、バレないだろうと考えている方は注意が必要です。

取引先が税務署に「支払調書」を提出している場合は、所得があることがバレています。支払調書とは、事業主が税務署へ提出することが義務づけられている法定調書のひとつです。法人や個人事業主が取引先に対して特定の業務の対価の支払いを行った場合は、その支払金額と源泉徴収税額等を記載して税務署に提出する書類のことです。

支払調書に記載されている内容は以下になります。

●支払を受ける者の住所や所在地、氏名や企業名

●支払を受けるもののマイナンバーまたは法人番号(税務署へ提出用にのみ記載)

●報酬や料金の名称

●報酬や料金の明細(支払回数など)

●年間の合計支払額

●源泉徴収額として、その年度中に源泉徴収すべき税額

●支払者の個人番号または法人番号(税務署へ提出用にのみ記載)

支払調書は、特定の業務の対価の支払いを行った個人や法人を記載したらよいのですが、よくわからず、すべての個人に対して支払った内容を支払調書に記載し、税務署に提出している会社もあります。

支払調書を確認した税務署は、支払がある個人が確定申告をしていないとなると、無申告であることがわかるため、税務調査を実施することになります。

税務署の調査官にもノルマがあり、なるべく多くの調査所得の増加がほしいのが実情です。調査官から見て、実際にはある所得を申告していない無申告の方への税務調査はとてもやりやすいと言えます。

副業の所得を無申告でいるとどうなるの?

確定申告をしないことを「無申告」と言いますが、税務署や国税局は、税制改正を行い、今後は無申告者の取り締まりをより一層強化していく方針です。所得税法と法人税法が改正され、2023年1月から税務申告で計上しなかった経費の存在を、税務調査後に提出する経費、いわゆる「後出し経費」を認めないというものです。

後出し経費とは、それまで帳簿に記載されていなかった経費を税務調査で無申告や仮装・隠蔽を指摘されたのちに、初めて主張することを指します。

帳簿や領収書等の支払先を明らかにする書類を保存していない、税務署が行う反面調査などでも取引が認められない場合は「後出し経費」は損金不算入となり、経費にならない措置となります。

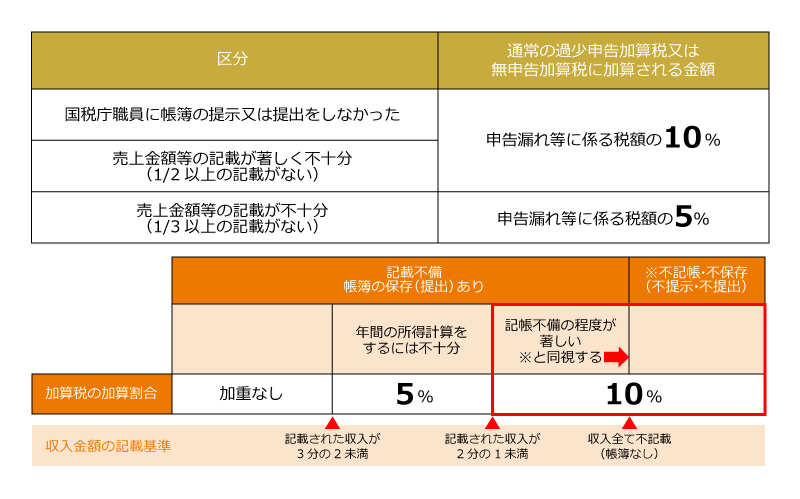

また、過少申告加算税および無申告加算税については、税務調査時に調査官から求められた帳簿を提出できなかったり、売上金額等の記載が著しく不十分だった場合には、通常の過少申告加算税や無申告加算税の額に、ペナルティーが加算される見直しも盛り込まれています。

これまでは、税務調査の着手後も、税額を増加させる更正処分が課されることが予知される前までに修正申告をすれば、過少申告加算税または無申告加算税は課されませんでした。

今後は、国税庁職員に帳簿の提示又は提出をしなかった場合、提出したとしても売上金額等の2分の1以上が著しく記載されていなかったときには申告漏れ等に係る税額の10%が上乗せされ、なんとか提出したとしても、売上金額または収入金額の3分の1以上が記載されていなかったときは5%が上乗せされるというものです。これらは、2024年1月以降に法定申告期限が到来する国税に適用されるようになります。

まとめ

副業分の収入を確定申告をしていなかった場合、放っておくと、いつかは税務調査が入る可能性があります。税務調査では原則として、調査の前に予め調査日時や調査の目的などを伝える事前通知が行われます。税務調査では、税務調査官によって売上や経費について細かな質問が行われ、必要な書類の提示や提出を求められます。調査中は、専門用語も多く用いられますので、何を質問されているのかが分からず、どのように答えれば良いのか、納税者は答えに迷ってしまうことでしょう。税務調査が入ってから整理しようでは遅く、副業をいつから始め、年間どのくらいの売上を得ていたか、どのくらいの経費を支払ったかの整理は日々行うようにしましょう。

国も税制改正を行い、今後は無申告者の取り締まりをより一層強化していきます。ペナルティも増加傾向にある現在、無申告は絶対に避けるようにしましょう。

副業の収入を確定申告しないまま、税務調査の通知が来てしまった場合には、できるだけ早く税務調査に強い税理士に相談してみることをおすすめします。

税務署の税務調査でどこまで調べられるのか?調査対象の範囲とは?

税務署が行っている税務調査は、実際のところどこまで調べるものなのでしょうか。税務調査に来る前の段階でどこまでわかっているものなのか、税務署の調査官が来て調べられる対象範囲についても気になるところです。

この記事では、税務署の税務調査ではどこまで調べるのか、税務調査が来るまでに調べられる調査範囲などについて解説しています。税務調査で見られやすいポイントについても紹介していますので、税務調査に対して不安を感じた際の参考としてお役立てください。

税務署から連絡がきて、不安を抱えている方は税理士法人松本まで一度お電話ください。

そもそも税務調査はなぜ行われるのか?

税務調査は、納税者が申告した内容が正しいかどうかを帳簿書類などで確認し、申告内容に誤りがあった場合に税務署から是正を求めるものです。また、申告義務があるのに無申告状態でいる方へ適切な申告を促すためにも税務調査が行われます。

日本は「申告納税制度」が採用されており、法人税や所得税をはじめとする多くの税金は、納税者が自ら税額を計算して申告・納付を行います。そのため、納付税額の計算ミスや虚偽の申告をしている可能性もあるため、不正行為の防止や申告内容の確認のためにも税務調査が行われているのです。

これは、税制度の公平を保つためでもあり、国が適切な税収を確保するためでもあります。

しかし、税務調査を行うにあたり、税務調査が納税者の理解と協力を得て行うものであることを十分認識した上で、法令に定められた調査手続きを遵守するよう調査官に求められています。

納税者の主張をないがしろにし、無理やり行われるものではありません。

税務調査の対象範囲とは?

税務調査の対象となる書類やデータは下記のような書類です。● 確定申告書や法人税申告書などの申告書類

● 帳簿書類(元帳、現金出納帳、売掛帳、買掛帳、給与台帳など)

● 売上に関する書類(見積書、納品書、請求書、領収書など)

● 仕入や外注に関する書類(見積書、納品書、請求書、領収書など)

● 経費に関する書類(請求書、領収書など)

● 契約書などの取引書類

● 預貯金関係(普通預金の通帳、定期預金・積立の通帳など)

● 人件費関係(源泉台帳や扶養控除等(異動)申告書、社会保険関係の書類、タイムカード、役員報酬の改定や退職金の計上があった場合は、それに関する議事録・計算の明細など)

● パソコンやスマホなどのデジタルデータやクラウド上の書類

税務署が税務調査を行う際、見られやすいポイント

税務調査では、どのような部分が見られやすいのでしょうか。ここでは、税務署によく見られている部分を科目別に確認していきましょう。現金

当日の現金出納帳と現金の実際有高の確認が行われることがあります。レジの現金も加えて計算されます。金庫や引出しに現金がある場合は、中を確認することがあります。通帳、証書頬の保管場所の確認をすることもあります。

売上

売上の計上漏れがないか、計上時期に誤りがないかといった点がよく見られます。売上の入出金の動きを確認し、売上が少なく申告されていないか、売上を翌期以降にずらしていないかを確認することがあります。仕入や外注費

架空の仕入がないか、架空の外注費がないか、売上に紐づく仕入計上時期となっているかといった点がよく見られます。架空の外注費が計上されていると、課税される所得が減少し、納める税金も減るためです。

翌期の仕入を今期に計上していないかなど、計上時期も確認されることがあります。

棚卸資産

実際に棚卸が行われているか、棚卸金額が正しいか、棚卸の評価方法が正しいかといった点がよく見られます。棚卸資産の金額が違っていると、課税される所得に影響しますので、不正に少なく在庫が計上されていないかなど帳簿や棚卸表をもとにチェックされることがあります。倉庫があるような業種の場合はその中も確認されることがあります。

人件費

従業員名簿や勤怠管理(タイムカード)で給料を支払っている従業員は実際にいるのか、架空の人件費が計上されていないかといった点が見られます。役員報酬が出ている法人の場合は、定款や議事録などから役員報酬の金額は適切か、事前確定届出給与が提出されていれば、支払は届出に記載されている内容が適切に支払われているかといった点が見られます。

固定資産

不動産を購入している場合は、購入した時の売買契約書、領収書、仲介手数料の領収書などを確認されることがあります。機械設備や車などを購入している場合も見積書、契約書、領収書を確認されることがあります。

税務署は税務調査に来る前にどこまで調べているのか

税務調査で見られるポイントがわかったところで、税務署が税務調査に来るまでにどこまで調べているのかについても見ていきましょう。すでに税務調査が入っている方はいますぐ税理士法人松本でご相談ください。

一般的に確認できる情報からの税務調査

会社や事業のWebサイト(ホームページ)、広告などに掲載されている情報など、一般的に確認できるものは税務署も把握しています。 Webサイトで「前年度の取引〇件以上!」「大好評売り切れ続出」といった文章が記載されているにも関わらず、実際の申告で該当する売上が計上されていないといった場合は状況の確認があります。「倉庫にストックしてある商品の在庫と、帳簿に計上している在庫の金額が合わない」「店舗に行列ができるほど繁盛しているのに、赤字になっている」など、現地を軽く訪問すればわかるような情報を掴んで税務調査にやって来るケースもあります。

大阪にあるたこ焼き売店が1億3000万円余を脱税をしていた税務調査がその一例といえます。店舗に行くと繁盛しているにも関わらず売上を申告していなかったケースです。

税務署独自のルートからの税務調査

一般的な税務調査だけでなく、税務署独自のシステムや権限を活用した税務調査も事前に行われます。 業種や規模に応じて、申告された内容に異常値があった事業者を調査対象としてピックアップし、銀行の取引と照合するといった調査は、税務署が事務所を訪問しなくてもチェックすることが可能です。 それ以外にも、第三者からの密告やタレコミなどから不正が発覚する場合もあります。 任意調査に訪れた調査官が「〇〇に関する取引がわかる書類を見せてほしい」など、ピンポイントで確認される場合もあるでしょう。税務調査の連絡・事前通知が届いたらどうしたらよいか

税理士に立ち会いを依頼

税務調査の連絡がきたら、まずは税理士に立会いを依頼しましょう。現在顧問税理士がいる場合は、顧問税理士が税務署に「税務代理権限証書」を提出しているはずですので、顧問税理士に税務署から調査依頼の連絡が入ります。顧問税理士が申告している内容になりますので、立ち会ってもらえれば、安心して税務調査に対応できることでしょう。顧問税理士がいない場合は、スポットでも対応してくれる税務調査に強い税理士を探しましょう。税務署にも税理士立ち会いのもと調査を行いたいことを伝え、現在立ち会いをしてくれる税理士を探しているので待ってほしいことを伝えるようにしましょう。

税務調査を自分自身で対応することももちろん可能ですが、相手は数多くの税務調査経験がある調査官です。質問された内容以上に余計な回答をしてしまい、痛くもない腹を探られる事態に発展してしまうことがあります。

調査官からの質問に明確に回答できないこともあります。「はい」「いいえ」とは回答できず、「たぶん〇〇だったと思う」「◯◯くらいだと思う」と曖昧な回答をしてしまうと調査官の心証はどうでしょうか?

調査官は行政記録として話した内容のメモをとっています。以前話した内容と次に話した内容に相違が出ると、話の信憑性がなくなり、納税者自身の信頼が失われてしまいます。

確定申告書などの書類を準備

もし、ご自身で税務調査の対応をする場合は、下記の資料を準備しておきましょう。税務調査の際、調査対象期間を言われると思いますので、その対象期間分を用意しておくとよいでしょう。通常の調査であれば過去3年分の資料を準備しておきましょう。

● 確定申告書および決算書(損益計算書、貸借対照表)

● 帳簿(総勘定元帳など)

● 現金出納帳および預金通帳

● 売上や仕入にかかる請求書、納品書、領収書

● 棚卸表(※棚卸がなければ不要)

● 従業員名簿、源泉徴収簿

実際の税務調査の流れ

税務調査が実際に行われる場合、下記のような流れとなります。

税務調査が行われる前に、納税者に事前通知が行われます。事前通知には調査対象期間や調査対象の税目、調査日時や調査場所について通知されます。

調査が実際に開始されると、調査開始の旨が調査官より伝えられます。調査官が税務署の職員であることの身分証明書を提示しますので、しっかりと確認し、名刺をいただくようにしましょう。

調査官は申告内容の正確性を確認するために、準備された書類やデータを確認します。その際、納税者に質問や説明を求めることがありますので、誠実に回答するようにしましょう。

バレないと思い、虚偽の回答をすることはしてはいけません。

知らないふりをして、バレていないと考えて虚偽の発言をしたら、実は調査前からバレていたというケースは充分想定されます。 税務調査で計算ミスや計上漏れなどが発覚した場合、追徴課税やペナルティの対象となる場合もあります。

税務調査が終了すると、調査結果が調査官より報告されます。

もし、不正が発覚した場合は、是正処分や追徴課税が行われることがあります。また、調査結果によっては納税者が自主的に修正申告することが求められる場合もあります。

まとめ

税務調査は、多くの場合事前に調査する旨の連絡がある任意調査となりますが、任意とはいえ納税者は調査に協力する義務があります。 税務調査を拒否することはできません。税務調査では帳簿やパソコン内のデータなどを確認される帳簿調査がメインとなり、必要と判断される場合には、倉庫や金庫、机の引き出しなどもチェックされるでしょう。

正直に誠実に申告していれば、税務調査は必要以上に怖がるものではありません。税務調査の連絡が来てから慌てて対応するよりも、不安に思う点、思い当たる点がある場合は税理士事務所などへ問い合わせてみると良いでしょう。

税理士事務所の中には、税務調査への対応に強く、小さな規模の事業者や特定の業種にありがちな調査や指摘などについて多くの実績を持っている事務所もあります。 知名度が高くても、大企業の法人税や決算ばかりを扱う税理士事務所では、必要なサポートが得られない場合もあるでしょう。 税務調査についての不安や対策について知りたい場合は、税務調査へのサポートに強い税理士事務所を探して相談することが大切です。 税務調査への対応に強い税理士事務所の初回電話無料相談などを利用してみましょう。

無申告に時効はあるの?脱税行為にあたる無申告者に対する税務署の調査状況

確定申告の必要があるにも関わらず、確定申告を行っていないことを無申告といいます。確定申告の方法が分からなかったために無申告を続けてしまった場合であっても、無申告状態が税務署にバレれば、ペナルティを科せられることになります。確定申告は義務であり、確定申告を怠った場合は、罪に問われる可能性があります。

では、無申告の場合も他の犯罪のように時効があるのでしょうか。

今回は、脱税とはなにか、脱税がバレた場合の追徴課税、無申告の時効と無申告者に対する税務署の対応状況についてご説明します。無申告状態が続いていて危険な状況だと感じている方は税理士法人松本までお気軽にご相談ください。

脱税とは?

脱税とは、本来納めなくてはならない税金を、偽りや不正をして納めないことです。

例えば、わざと売上を抜いたり、帳簿を改ざんしたり、経営用の帳簿と税務署用の帳簿を分けて作成したりして、売上をごまかす行為です。

また、架空の経費を計上したり、架空の外注費を計上したりして、経費の水増しをすることも脱税行為と言えます。

一例としてあげたこれらの行為の中でも、特に悪質性が高く、脱税の金額も大きい場合は、検察庁に告発され、刑事罰の対象になりニュースとなることもあります。

脱税と節税の違いとは?

脱税は、不正行為が発覚し、国税庁に告発されて刑事罰の対象となった事例のことを「脱税」と言います。脱税の他に「節税」「租税回避」「課税逃れ」「申告漏れ」「所得隠し」といったものもあります。

そのなかの1つである「租税回避」とは、どのような行為をいうのかについては法律上明らかにされておりません。脱税のように刑事罰の対象となるような違法性はありませんが、税法の想定しない通常では行われない方法によって、意図的に納税を免れる行為として追徴課税の対象とされる行為です。

では、脱税とは違う「節税」はどんな行為のことなのでしょうか?

節税とは、税務制度ルールに則って、合法的に納める税金を減らす行為です。経費で落とせるようなものは適切に計上し、利用できる控除を適切に利用しながら、可能な限り所得を抑えることで、納税額を低く抑えることが節税につながります。もちろんこれは合法です。

しかし、自身としては、節税をしているつもりでも、税務署から見ると脱税に該当する行為をしてしまっていることもあります。節税をする際は、税法を正しく理解し、合法的な範囲内で行わなければなりませんので、税務のプロである税理士に依頼するのが一番の安全策と言えるでしょう。

脱税がバレたときのペナルティ「追徴課税」

国税庁に告発され、刑事事件となった場合は、追徴課税とは別に刑事罰も科せられることになるので、とても重いペナルティとなってしまいます。

税務調査が入り、追徴課税が課された場合、本来納付すべき税額の不足分に加えて追徴課税を支払わなければならないので、それだけでも重いペナルティであると言えるでしょう。

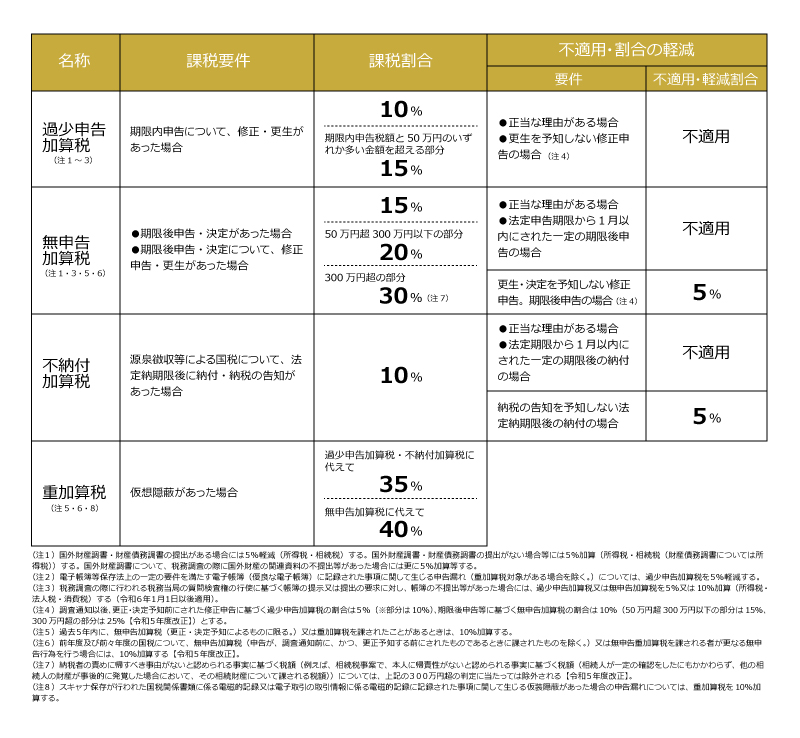

追徴課税の一覧はこちらです。悪質なケースほど重い税率が課せられます。

参考:財務省の加算税の概要

参考:財務省の加算税の概要

無申告に対するペナルティとは

無申告者に対しては、次のようなペナルティが科せられます。

自主的に期限後申告をした場合

税務調査に入られる前に、自主的に期限後申告をした場合は、無申告加算税が課されます。無申告加算税は、本来納めるべき税額の5%です。つまり、100万円の納税の必要があった場合は、105万円の納税が必要になります。

ここで納税をした税金も経費になると考えている方もいらっしゃいますが、所得税や法人税は経費になりません。

税務調査後に期限後申告をした場合

税務調査時に指摘を受け、無申告がバレた場合は同じ期限後申告でも、課せられる無申告加算税の割合が異なります。

無申告が意図的ではないと判断された場合は、税額が50万円までの分に関しては本来納めるべき税額の15%、税額が50万円を超える部分に関しては本来納めるべき税額の20%の無申告加算税の納付が求められます。100万円の納税が必要だった場合は、117万5,000円を納めなければならなくなるのです。

また、意図的に申告しなかったと認定された場合は、無申告加算税ではなく、より税率が高い重加算税が課せられます。重加算税は、本来納めるべき税額の40%です。100万円の納税が必要だった場合は140万円の納税が必要になるのです。

税務調査時に指摘を受けた場合には期限後申告をしなければなりません。

過去分の書類をまとめて準備しなければならず手間と時間がかかり、ミスをして申告をした場合にはさらに修正申告をしなければなりません。

税理士法人松本では過去分からサポートしており、代理で期限後申告をします。

初回無料相談をしておりますので、お気軽にご相談ください。

無申告に時効はある?

実は、無申告にも時効があります。所得税や法人税の無申告の時効は、法定申告期限から5年です。

ただし、悪質性が高いと判断された場合は7年間分の未納付分の税金と重加算税を支払わなければなりません。

つまり、税務調査によって無申告が発覚した場合は、5年分または7年分の税金と加算税を支払わなければならないのです。年間100万円の納税義務があった場合、5年間の納税額の合計は500万円です。そして、5年分の無申告加算税は97万5,000円となり、合計で597万5,000円の納税が求められるのです。追徴課税は、原則として一括納付が求められます。この場合は、597万5,000円を一括で支払わなければならなくなるのです。

時効まで乗り切ればいいと考える方もいらっしゃるかもしれませんが、これらはあくまでも目安です。請求が行われなければ時効は成立し、支払いは不要となりますが、そのようなケースはほぼありません。実質的に、時効はあって無いようなものと心得ておきましょう。

まず、時効前までに税務署から「遅れている未払いの税金を納税してください」という催促の督促状が届きます。

この督促状が届いた場合、これまでの期間がリセットされ、届いた日時から再度、時効がスタートするのです。

無申告者に対する税務署の取り組み

税務署では無申告者に対して積極的な調査を実施しています。なぜなら、日本では申告納税制度が取られており、多くの納税者は自発的に適正な納税を行っているため、無申告者が税金を納付しない状態が続けば、非常に不公平な状態を作り出してしまうからです。

個人の無申告者を対象とした税務調査

令和3事務年度においては、所得税の無申告者に対して3,828件もの税務調査が行われています。1件当たりの申告漏れ所得金額は2,923万円であり、1件当たりの追徴税額は過去最高の497万円となっています。申告漏れ所得金額の総額は1,119億円、追徴税額の総額は190億円にも上ります。

また、消費税の無申告者に対する税務調査は、令和3事務年度において5,257件実施されています。1件当たりの消費税の追徴税額は245万円、追徴税額の総額は129億円にも上っています。

参照:国税庁「令和3事務年度 所得税及び消費税調査等の状況」

個人であったとしても税務調査に入られる可能性は高く、無予告で税務調査が入る場合と事前通知がくる場合があり、どちらの場合でも対応方法が分からず不安になるかもしれません。

税務署の調査が入る前に、自ら申告することで無申告加算税の負担を減らすことができます。

税理士法人松本では、未納の税金を納税するのに、経費計算をして納税額を抑えられるよう自己申告をサポートします。

初回無料相談をしておりますので、無申告状態でもお気軽にお問い合わせください。

法人の無申告者を対象とした税務調査

国税庁は、令和3事務年度において、無申告の法人に対して総額173億円の追徴課税を行ったとしています。無申告は、申告納税制度の根幹を揺るがすことになるため、資料情報の更なる収集・活用を図り、積極的に調査を実施するとしています。

無申告の手口としては、事業による収入を代表者名義の個人口座に振り込ませることで取引を隠ぺいしていた例などが紹介されています。

参照:国税庁「令和3事務年度 法人税等の調査実績の概要」

無申告を続けてしまった場合は

ご紹介したように、無申告者に対して税務署はさまざまなルートを使って情報を収集しています。これまで無申告を続けてきてしまった場合も、いずれ無申告状態が税務署にバレて税務調査を受ける可能性が高くなります。

前述したように、無申告であっても、税務調査が入る前に自主的に申告した場合は、追徴税額を低く抑えることができます。長年、無申告状態を続けてしまったケースほど、追徴税額は高くなり、税務調査後に期限後申告をした場合の追徴税額との差は大きくなります。無申告を続けてしまったら、早急に期限後申告をすることをおすすめします。

期限後申告のご相談は税理士法人松本へ

数年分の期限後申告を行うのは、簡単なことではありません。また、中には過去の請求書や領収書などを紛失してしまっているケースもあるでしょう。そのような場合は、税理士法人松本にご相談ください。

税理士法人松本は、全国の税務調査に対応している税務調査に強い税理士法人です。税務調査前では、帳簿などの書類が細かくチェックされ、不自然な箇所があれば調査官から厳しい追及を受けます。無申告の状態が税務調査で発覚すれば、多額の追徴課税がなされるリスクも高まります。遅かれ早かれ無申告状態は、税務署にバレてしまいます。税理士法人松本では、これまでも無申告の法人や個人の期限後申告をサポートしてきた実績があります。

無申告の時効は5年です。言い換えれば、少なくとも5年分の所得については申告を行い、しかるべき額の納税をしなければならないということです。1年分の税額はそれほど高額ではないと思っても、5年分となるとその額は大きくなります。無申告状態が続いている方は、リスクを最小限に抑えるためにもできるだけ早くご相談ください。

まとめ

無申告の時効は5年です。税務調査で無申告が発覚すると、無申告加算税や重加算税が課せられ、少なくとも過去5年分の税金と追徴税額の納付が求められます。無申告加算税や重加算税は本来納めるべき税額にプラスして支払いが求められる税金です。税務署は、税の不公平感を是正するために、積極的に無申告法人や無申告の個人事業主に対する税務調査を行っています。税務署では、あらゆる角度から情報収集を行い、無申告者の情報を把握しています。無申告状態を続けているようであれば、早めに期限後申告を行いましょう。

税理士法人松本では、無申告の方からのご相談も受け付けています。初回の電話相談は無料で承っておりますので、どうぞお気軽にお問い合わせください。

脱税とは…所得隠しのやり方は税務署にバレている?

日々、生活するなかで収入を得ることは必要不可欠です。収入を得ると所得となり、その金額に応じて税金が発生します。この税金を1円でも少なくしたいと皆さん考えることでしょう。このように考えることは悪いことではありません。

適正申告適正納税を行うことで、新事業への投資や従業員の給料アップなど会社の基盤を強くしていくことができます。

しかし、節税節税と言って、行き過ぎた対応をとってしまうと「所得隠し」や「脱税」などと判断され、処罰の対象となることがあります。

ここではこの「脱税」について詳しく解説していきます。

すでに税務調査が入り、お困りの方は税理士法人松本までご相談ください。

脱税とは…

脱税とは、納めなくてはならない税金を、ごまかして納めないことです。

例えば、売上を過少申告することや実際には発生していない経費を水増しして計上することを言います。

脱税をすると、通常の税務署が行う調査ではなく、査察調査の対象となり刑事告発されたうえで、最終的に刑事裁判により刑事罰が科されます。

脱税にあてはまる行為とは…

所得隠し

水商売や飲食店は現金商売であり、簡単に売上を抜いてしまうことができます。

一般的な企業であれば、売掛金、買掛金、預金など取引記録が残りますが、現金商売は抜いてしまえば、足がつきません。

そのため、国税庁の大口・悪質事案でも公表されている不正業種の上位に飲食店がランキングしています。

売上を少なく見せることで、所得が少なくなり、納税額が安くなるわけです。現金だけは手元にあるにも関わらず、納税額が少なくなるというのは税務署から見ても悪質性が高いという認識になります。

架空経費や経費の水増し

実際にはない架空の経費を計上し、水道管の補修工事や建設現場の残土処理などを請け負っていた都内の建設会社など2社が、架空の経費を計上する手口で合わせて法人税1億9000万円余りを脱税したなどとして、東京国税局から告発されたというニュースがありました。

他にも、外注先の5つの業者に架空の請求書や代金を水増しした請求書を作成させ、自社の経費を多く偽装して脱税をしていたニュースもありました。

どちらも架空の経費を発注したように見せかけて、所得を少なく見せたことで、悪質性が高いと見られたかたちです。

脱税はなぜバレるのか

脱税はどのように発覚してしまうのでしょうか。脱税をする時、最初は小さな金額だったことが多いことでしょう。麻薬みたいなもので、継続していくことで状態が麻痺してくるものです。金額がどんどん大きくなっていても、本人は麻痺している状態なので気づきません。気づいた時には悪質性が高い状態になっているものです。悪質性が高まれば高まるほど、税務署や国税庁に目をつけられ発覚しやすくなると考えた方がいいでしょう。

税務署は長年の経験により、私たちが考えているよりも脱税の手口を熟知しています。

税務署は、経営者の資産状況や高級車の購入、クレジットカードの購入、SNS履歴も見ています。

また、国税庁のWebサイトから脱税の告発や情報提供をすることが可能となっており、知人・友人からのタレコミ、トラブルが起き、退職した従業員からのタレコミもあります。

すべてが調査対象となるわけではありませんが、そこから調査となることもあります。

脱税がバレたときのペナルティ

脱税がバレると追加で税金を納めることになります。よく脱税で告発された際のニュースの最後に「国税の指摘に従って修正申告と納税を済ませています。十分反省し、2度とこのような事件を起こさないよう経理体制などの整備に努めております。」とコメントがあります。本来納めるべき税金と実際に納めた税金の差額を納める必要があり、それとは別に加算税と延滞税、利子税などを追加で納める必要があるのです。

加算税

加算税とは、所得税・法人税・相続税など申告納税方式または源泉徴収によって納税される国税について、過少申告・無申告・不納付など申告義務または徴収義務が正しく履行されないとき、本来の税額に加算して課せられる税金です。

過少申告加算税は、10~15%となっており、期限内に申告していたものの、申告額が本来納税すべき税額よりも少なかった場合に課せられます。

無申告加算税は、15~30%となっており、申告期限までに申告をしなかった場合で、納付すべき納税額があった場合に課せられます。

不納付加算税は、10%となっており、源泉所得税の納付が納付期限までに納められなかった場合に課せられます。納期限を過ぎたあと自主的な納付をした場合は5%で済みますが、税務署の指摘により納付した場合には10%の追加納付が必要となります。

重加算税は、35~40%となっており、本来納めるべき税金を意図的に隠蔽したり仮装したりしたことが明らかになった場合に課せられます。

過少申告や不納付があった場合には過少申告加算税または不納付加算税に代えて35%を課せられ、無申告であった場合には無申告加算税に代えて40%が課せられます。

延滞税は、原則として「納期限の翌日から2か月を経過する日までは年7.3%」「納期限の翌日から2か月を経過した日以後は年14.6%」です。納付すべき税金を納付期限までに納めていない場合に課せられます。

利子税は、国税について延納または納税申告書の提出期限の延長が認められた場合に、その期間に応じて税金が課せられます。

脱税した場合の罪とは

脱税の罪は重く、厳罰化も進んでいるため、非常に重い罰則が設けられています。

刑事罰については、所得税や法人税及び消費税の場合、10年以下の懲役もしくは1000万円以下の罰金またはその併科とされています。

罰金については、脱税額が1000万円を超えるときは、情状により脱税額まで科されることもあります。

逮捕されてしまうと、身柄を拘束されてしまいますので、行動は制限され外部との連絡や面会は許されなくなります。どのような処分を受けるのか、仕事・会社への影響はどうなるのかなど不安を抱えながら、厳しい取り調べに応じることになりますので、精神的な負担も計り知れません。

まとめ

脱税は、犯罪です。脱税をしてしまい、刑事罰に問われてしまえば、社会的な信用失墜も避けられないため、早期に適切な対応をすることが必要です。

税金をなるべく少なくしたいと思うのは悪いことではありません。少なく抑えるために、経費として計上できるものは上手く活用しましょう。

限度を越えて所得を少なく見せ、納税額を減らすことは許されることではありません。

少しだけと思って、初めは軽い気持ちで少額だったつもりが、気付けば嘘が膨らんでいるということもあります。こうなってしまっては時すでに遅しです。

意図的でないものに関しても、不透明な部分があるものは、専門家に確認するなどして、適正申告適正納税を心がけましょう。

税理士法人松本は、査察や資料調査課の対応経験もあり、税務調査に強い税理士事務所です。

税務調査のご相談はお気軽にお問い合わせください。

インボイス制度の導入が税務調査にも影響?無申告の個人事業主は早めに対応をしましょう!

2023年10月からインボイス制度が開始されます。ニュースなどでインボイス制度という言葉を耳にすることはあっても、インボイス制度がどのようなものであるかについての理解はまだ不十分だという方もいらっしゃるのではないでしょうか。

インボイス制度が導入されると、消費税の納税に関わる制度が変更されます。そして、インボイス制度の導入は個人事業主に与える影響も大きいと考えられています。 今回は、新たに始まるインボイス制度の概要と税務調査への影響についてご説明します。インボイス制度について詳しく知りたい方は税理士法人松本までお気軽にご相談ください。

インボイス制度が導入された背景

インボイス制度が導入されることになった背景は、消費税ができた1989年4月に遡ります。

1989年4月に日本ではじめて消費税が導入されました。導入当時、世間は大変な騒ぎとなり、各地で反対運動なども起こりました。

日本は、過去に一般消費税の導入に何度も失敗したことから「消費税」は政治的な理由により中小企業や個人事業主に配慮したものとなり、その結果「益税」が出てしまうという欠点の多い設計となりました。

一部の小規模事業者に対して、消費税の納税義務を免除するという免税事業者制度が採用されています。

その後も、国民の反発を受けながら、1997年に消費税率5%、2014年に消費税率8%と段階的に引き上げられ、2019年10月には消費税率10%(※飲食料品や新聞は軽減税率適用で消費税率8%のまま)まで引き上げられました。

2023年10月1日からはじまるインボイス制度は「商品やサービスの対価として支払った消費税を、受け取った事業者は利益とせず国に納税してください」という「益税」をなくすことが、今回のインボイス制度の目的の1つになります。

インボイス制度とは

インボイス制度とは、2023年10月1日から開始される適格請求書等保存方式のことです。

インボイス(適格請求書)とは適用税率や税額など、一定の事項が記載された請求書のことを指します。

現在の消費税の税率は原則である10%と軽減税率が適用される8%の2つが混在しています。インボイス制度では次のような内容を記載したインボイスを発行し、税率ごとに合計した対価の額とその適用税率、税率ごとに区分した消費税の額などを記載するようになります。

<インボイスに記載する内容>

①インボイス発行事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率 ⑤消費税額等(端数処理は一インボイス当たり、税率ごとに1回ずつ)

⑥書類の交付を受ける事業者の氏名又は名称

参考:国税庁

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/300416.pdf

インボイス制度の導入による変化

インボイス制度がスタートすると、売り手側にはインボイスを交付する義務と交付したインボイスの写しを保存する義務が課せられます。買い手側が仕入税額控除を受けるためには、インボイスを保存しなければならなくなります。

消費税には、期間中に自社が商品を販売した際にお客様から預かった消費税と自社が商品を仕入れた際に仕入れ先に支払った消費税があります。確定申告時に消費税を計算するときには、お客様から預かった消費税から仕入れ時に支払った消費税を控除します。この仕組みを仕入税額控除といいます。

しかし、インボイスを発行するためには適格請求書発行事業者としての登録が必要となり、適格請求書発行事業者の登録をするには消費税の課税事業者である必要があります。つまり、消費税の免税事業者はインボイス(適格請求書)を発行できないのです。現状、売上高が1,000万円以下の事業者については消費税の納税は免除されているため、個人事業主のなかには消費税の免税事業者である事業者も多いでしょう。

2023年10月の導入にあたり、小規模事業者に対する消費税納税額の負担軽減措置として、納税額を売上税額の2割に軽減する2割特例の適用が導入されましたが、まだまだ「課税事業者になるか」「免税事業者のままでいるか」悩んでいる個人事業主も多いのが現状です。

取引先はインボイスの発行ができない免税事業者と取引をしても、消費税の仕入税額控除ができません。インボイスの発行が可能な事業者との取引であれば仕入税額控除を受けられるため、同じ商品を仕入れるのであれば納税額を抑えられる課税事業者(適格請求書発行事業者)と取引をしようと考えるのが当然の流れでしょう。

インボイス制度が消費税の免税事業者である個人事業主に与える影響

インボイス制度がスタートすれば、取引先はインボイスを発行できる適格請求書発行事業者との取引を優先させる可能性があります。そのため免税事業者である個人事業主は仕事が減る可能性や取引先から消費税額分の値引きを要求される可能性が出てきます。インボイス制度がスタートすれば、取引先はインボイスを発行できる適格請求書発行事業者との取引を優先させる可能性があります。そのため免税事業者である個人事業主は仕事が減る可能性や取引先から消費税額分の値引きを要求される可能性が出てきます。

このような影響を避けるためには、税務署に消費税課税事業者選択届を提出して課税事業者になり、適格請求書発行事業者の登録を行う方法も考えられます。

しかし、適格請求書発行事業者になった場合、インボイスの発行はできるものの課税売上高が1,000万円以下であっても確定申告時に消費税額の申告と納税をしなければならなくなってしまうのです。

免税事業者である個人事業主の場合、免税事業者のまま事業を継続しても、適格請求書発行事業者の登録をしても、いずれの場合であっても利益は減額になってしまう可能性があります。

また、適格請求書発行事業者となり課税事業者となった場合、事業者にとっては様々な事務負担が増加します。

事業主側も、取引をする際、実際にインボイスの登録がなされている事業者なのか、端数処理は誤っていないか、新たに設けられた制度の適用が誤っていないかを、インボイス導入後の税務調査では確認される可能性があります。

このような影響を避けるためには、税務署に消費税課税事業者選択届を提出して課税事業者になり、適格請求書発行事業者の登録を行う方法も考えられます。

しかし、適格請求書発行事業者になった場合、インボイスの発行はできるものの課税売上高が1,000万円以下であっても確定申告時に消費税額の申告と納税をしなければならなくなってしまうのです。

免税事業者である個人事業主の場合、免税事業者のまま事業を継続しても、適格請求書発行事業者の登録をしても、いずれの場合であっても利益は減額になってしまう可能性があります。

また、適格請求書発行事業者となり課税事業者となった場合、事業者にとっては様々な事務負担が増加します。

事業主側も、取引をする際、実際にインボイスの登録がなされている事業者なのか、端数処理は誤っていないか、新たに設けられた制度の適用が誤っていないかを、インボイス導入後の税務調査では確認される可能性があります。

無申告状態の個人事業主はインボイス制度のスタートでどうなる?

確定申告の必要があるにも関わらず、所得税や消費税の申告を行わず、納税を怠ってきた無申告状態の個人事業主は、インボイス制度が導入された場合どのような影響を受けるのでしょうか。

例えば、ある商売に就いている個人事業主の方が実際には無申告であったにもかかわらず、請求書には消費税を加算した金額を提示し、消費税を含めた額を法人から受け取っていた場合を例に考えてみましょう。

支払った金額に対して消費税の仕入税額控除を受けたいため、インボイスを提出してほしいと取引先法人から求められた場合は、どのように対応すればよいのでしょうか。

インボイスを発行するために税務署に適格請求書発行事業者の登録を行っても、すぐに適格請求書発行事業者の登録が完了するわけではありません。

インボイスの発行ができないために消費税を記載しない請求書に書き換えて請求書を発行した場合、これまで消費税を請求していたにもかかわらず消費税を納税していなかったのではという疑いを取引先に持たれてしまうでしょう。また、取引先に税務調査が入った場合は、数年分の帳簿や書類の調査が行われます。

過去に消費税を請求していたにもかかわらず、突然消費税が記載されていない請求書に変わった場合は、調査官に不審に思われる可能性があるでしょう。取引先の税務調査から無申告がバレるケースも少なくないのです。

もし、このような経緯で個人事業主のもとに調査官が訪れ、税務調査を行った際に、無申告であることが発覚すれば、多額の追徴課税が課せられる可能性があります。

無申告加算税割合の増加

2023年度税制改正では、社会通念に照らして申告義務を認識していなかったとは言い難い規模の高額な無申告について、納税額(増差税額)が300万円を超える部分のペナルティとして無申告加算税の割合が30%に引き上げられました。

※一定の場合:納税者の責めに帰すべき事由がない場合

※一定の場合:納税者の責めに帰すべき事由がない場合

また、繰り返し無申告を行う事業主にも加重措置が2024年1月1日以後に法定申告期限が到来する国税から適用されます。

改正前は過去5年以内に無申告加算税が課されていた場合、無申告加算税の割合を10%加重する措置が取られていました。無申告5年目に税務調査がはじめて入った場合、意図的に無申告を繰り返すケースにできず、過去2年間連続して無申告加算税等が課される事例に対して、加重措置が取られるように改正されることになりました。

ずっと無申告でいる方は、改正前に確定申告を行うことをおすすめします。

税理士法人松本は、何年分の期限後申告でもまとめて対応することが可能です。

下記よりぜひお気軽にご相談ください。

まとめ

適格請求書等保存方式こと、インボイス制度がいよいよ2023年の10月からスタートします。インボイス制度の開始に伴い、これまでのように消費税の仕入額控除を受けるためには仕入先が発行するインボイスの保存が必要になります。

インボイスの発行には、適格請求書発行事業者としての登録が必要であり、これまで消費税の免税事業者がインボイスを発行するためには消費税課税事業者選択届を行い、適格請求書発行事業者の登録をしなければなりません。

また、これまで無申告でありながら消費税を請求していたような個人事業主の場合は、インボイス制度の開始に伴い、取引先の税務調査から無申告がバレてしまうケースも出てくるでしょう。

インボイス制度について詳しく知りたい方やインボイス制度導入後の対応に不安のある方、現在無申告のまま事業を行っている方は、税務調査に詳しい税理士法人松本までお気軽にご相談ください。

税務調査の立会いは税理士に依頼した方がお得なの?メリット・デメリットについて解説!

税務調査が入った場合、税理士へ立会いを依頼するとどのようなメリットがあるのでしょうか。税理士へ依頼すると報酬が発生するため、メリットとデメリットを知った上で依頼するかどうかを決めたいと考える人は多いでしょう。

そこで、ここでは税務調査の立会いを税理士へ依頼するメリットとデメリットについて、わかりやすく比較解説していきます。

税務調査の事前準備が大切な理由や、前回の税務調査が終わったのに、また税務調査をしたいと連絡が来た場合の原因など、税務調査の疑問も解決できる内容となっていますので、ぜひ参考としてお役立てください。

税務調査が入っており、すぐにでも立ち会いを依頼したい方は税理士法人松本までお電話ください。

税務調査の立ち会いを税理士へ依頼するメリット・デメリット

税務調査の立ち会いを税理士へ依頼するメリットとデメリットは、それぞれ以下の通りです。

税務調査の立ち会いを税理士へ依頼するメリット

税理士に税務調査へ立ち会ってもらう大きなメリットとして、以下の点が挙げられるでしょう。

・税務調査がスムーズに進み、早く終わる可能性が高まる

税務調査の対応を依頼できる税理士からは、調査に必要な書類やデータを揃えるなど、事前準備の段階からアドバイスやサポートが得られます。事前準備は税務調査を受けるうえで重要となるため、この点でサポートが受けられるメリットは大きいといえるでしょう。

事前準備で紛失している請求書や領収書のうち再発行できるものがないか、月別や科目ごとのファイリング方法などがわかれば、当日の調査が段取り良く進められます。

特に領収書や請求書など、帳簿の内容を証明できる書類に漏れや抜けがあると、あらぬ疑いをかけられる原因になりかねません。

確認が必要な書類やデータについてもアドバイスをもらうことで、事前準備自体をスムーズに進めることができるでしょう。

・調査官の質問や追及に対応してもらえる

もう1つのメリットとして、調査当日に調査官から受ける質問や追及に対して、会計や税法のポイントを押さえた応答や交渉をしてもらえる点が挙げられます。

経営者や経理担当者は、自身の仕事に関わる部分については細かく説明ができても、税法上の観点から適正な申告であると毅然と説明できるほどの知識や経験は少ないケースがほとんどです。

そのため、本来は反論できるケースでも言葉に詰まってしまったり、事実でないことをうっかり認めたり、曖昧に答えてしまうリスクが高いでしょう。

こうした点が、税理士へ立会いを依頼することで解消され、不安や負担を軽減して調査に臨むことができるのです。

・支払う報酬よりも節税額が上回り、得するケースも

税理士へ税務調査の対応や立会いを依頼した場合、当然ながら報酬が発生します。しかし、たとえ報酬が発生したとしても、その額を上回る節税ができれば、結果的に得することが可能です。

税務調査では最低でも3年、最悪の場合7年まで遡って申告内容の調査が行われます。延滞税や無申告加算税、過少申告加算税といった多くの追徴課税が決定してしまえば、収入に対する通常の課税額よりも多額の納税が発生することとなるのです。

脱税や無申告の隠ぺいなど、明らかな犯罪に税理士が加担することはありません。しかし、税務調査で指摘を受ける前の自主申告のサポートや、申告漏れの疑いを晴らすための交渉などには心強いサポートが得られます。

自力で対応した場合、準備や対応に追われて調査が長引くことに加え、結果的に多額のペナルティが発生するリスクもあるのです。税務調査に対する不安を解消したうえにスムーズに調査が進み、報酬額よりも多額の節税に繋がる可能性のある税理士へ依頼するメリットはかなり大きいといえるでしょう。

税務調査の立会いを税理士へ依頼するデメリット

税務調査の立会いを税理士へ依頼した場合、以下のようなデメリットが生じる可能性もあります。

・立会う税理士の力量が結果に大きく影響する

全国には80,423名(令和4年9月末現在)の税理士がいますが、どこへ依頼しても同じ結果が出るとは限りません。

税理士にはそれぞれに得意な分野があり、多くの場合は法人税の申告や決算の取扱がメインで、税務調査の対応経験はないか、あっても数えるほどであるケースも少なくないのです。

税務調査の対応に慣れていない税理士へ立会いを依頼してしまうと、税務署や調査官の言いなりになってしまい、依頼したメリットがほとんどない、という結果になる場合があります。

現在顧問にしている税理士がいる場合でも、税務調査の立会いは実績豊富な別の税理士へ依頼した方が良い場合もあるでしょう。

・結果と報酬が見合わないケースがある

税理士の中には、実力に伴わないような額の報酬を設定していることがあります。格安の報酬である分、対応できる内容に期待ができないケースや、逆にしっかり対応してもらえるが報酬が多額なケースなど、報酬の設定方法は税理士によってさまざまです。

税務調査の対応を依頼する前に、料金や対応内容などについて無料相談などで確認してから依頼すると良いでしょう。

税務調査対応に強い税理士へ依頼した方が良いケース

税務調査は、通常1度調査対象となると、2回目の調査までは数年以上の間が空くものです。もし短い期間に何度も税務調査がやって来る場合、現在顧問を依頼している税理士や、過去に税務調査対応を依頼した税理士の力量に問題がある可能性も考えられます。

税務署は、KSKと呼ばれるシステムにより、申告内容に関する膨大なデータを管理しています。このデータをチェックして申告ミスや問題のある会計処理が多発している企業は税務署にマークされ、頻繁に税務調査が行われる場合があるのです。

もし前回の税務調査から間隔をあけずに税務調査の連絡が来た場合には、速やかに税務調査の立会いを依頼する税理士を変更した方が良いかもしれません。

まとめ

税務調査の立会いを税理士へ依頼すると、調査当日に重要となる書類の事前準備のサポートが受けられ、調査当日も毅然と交渉や説明をしてもらえる上に、支払う報酬よりも多くの税額を抑えられる可能性があります。しかし、こうした結果は依頼する税理士の力量によるところが大きいため、税理士選びがとても重要となります。

副業で確定申告していない人は多い?

働き方改革などの推進により、会社員の中にも副業を持つ人が増えています。本業が会社員の場合は、給与から税金が天引きされ、会社が個人に代わって納税しているためほとんどのケースにおいて確定申告は不要です。しかし、一定以上の収入を副業で得ている場合は、確定申告を行う必要があります。

副業の収入が税務署にばれることは少ないだろうと思っている方も多いかもしれません。そのため、副業で確定申告をしていない人は多いと言われています。

しかし、副業で収入を得ていることは遅かれ早かればれることがほとんどです。なぜ、副業で収入を得ていることがばれてしまうのでしょうか。また、副業の収入を確定申告していない状態で税務調査が入ってしまった場合は、どのように対応したら良いのでしょうか。

今回は、副業がばれる理由と確定申告をしないまま税務調査が入ってしまった場合の対処法についてご説明します。

副業の収入に確定申告はなぜ必要?

日本においては、一定の利益を得た場合にはその利益額を申告し、所定の税金を納めなければならないことになっています。副業で得た分の収入に関しても、一定以上の利益を得ている場合は所得税を納める必要があります。

会社員として勤務していれば、毎月の給与や賞与から所得税が引かれているはずです。会社は、従業員の給与や賞与から差し引いた税金を従業員に代わって納付しています。また、副業であっても継続して同じ企業でパートやアルバイト等で働いている場合は、毎月支払われる給与から所得税が引かれている場合もあります。

しかし、単発で収入を得ている場合、個人として仕事をして収入を得ている場合、投資で収入を得ている場合などは、その収入にかかる税金は自分で納付しなければなりません。この時、副業で得た所得額と納めるべき所得税額を計算し、所得税を納付する手続きが確定申告となります。もし、副業で一定以上の利益を得ているにもかかわらず、確定申告を行わず、納税を怠った場合には罰則が科せられます。

投資をしている方、副業をしている方で確定申告を忘れてしまった、確定申告をしようと思ったが方法が分からなくて、期限が過ぎてしまった場合は期限後申告をしなければなりません。

税理士法人松本では、確定申告の期限を過ぎてしまった方の期限後申告の累計実績は2000件以上あります。

初回電話LINE無料相談を行なっておりますので、お気軽にお問合せください。

副業をしていても確定申告が不要なケースとは

副業をしている人、全員が確定申告をしなければならないわけではありません。副業をしていても確定申告が不要なケースがあります。それは、アルバイトやパートなどの給与所得以外の1年間の所得合計が20万円以下の場合です。

所得とは収入から必要経費を差し引いたものです。例えば、フリーランスのWebデザイナーとしてWebサイトを作成し、15万円の報酬を得たとします。この時、経費は2万円ほどかかったとします。また、Webデザイナーの仕事とは別に暗号通貨の売却でも5万円の利益を得た仮定します。この場合は、Webサイト作成で得た報酬から経費を差し引いた額は13万円であり、このケースでは、給与以外の所得の合計が20万円以下となるため、所得税の確定申告は行わなくても構いません。

副業の確定申告をしていない人が多いという話は本当?

副業の確定申告をしていない人が多いという話を耳にしたことがある方もいらっしゃるでしょう。

実際、副業をしているにもかかわらず確定申告をしていない人の中には、確定申告の必要性を知らなかったために確定申告をしていないという人もいます。

また、確定申告をしなければならないことを知っていたにも関わらず、面倒くさいという理由や税金から逃れたいといった理由で確定申告をしていないケースもあると考えられます。

しかしながら、副業の確定申告をしていない人が多いのかという調査が行われているわけではないため、副業の確定申告をしていない人が多いという話が本当かどうかは分かりません。

ただ1つ言えるのは、税務署ではあらゆる角度から情報を集め、副業の収入に関する情報を集めているということです。

確定申告の必要性があるにもかかわらず、副業の確定申告をしていなければ、税務署に無申告がばれ、本来納めるべき額以上の税金を納税しなければなりません。

特に確定申告の必要性を理解していながら申告をしていなかった場合は、悪質性が高いと判断され、非常に重たいペナルティを科せられるリスクがあります。

副業の確定申告をしていない人が多いと聞くから、自分はバレないと思っている方もいらっしゃるでしょう。

しかし、副業の確定申告をしていなければ、次のような理由で税務署に無申告の状態がばれるケースがほとんどです。副業で所得があるのであれば、はじめから適正な確定申告をしておいた方が賢明ではないでしょうか。

副業はなぜばれる?

副業では本業ほどの収入を得ていないから、確定申告をしなくても大丈夫、副業の確定申告をしていない人が多いはずだから自分も大丈夫と思っている方も少なくないでしょう。

しかし、多くのケースで副業による収入は税務署にばれることとなります。副業の収入は、なぜ税務署にばれるのでしょうか。主なケースをいくつかご紹介します。

・取引先からばれる

企業は、相手が法人や個人であるかにかかわらず、どこに(誰に)、何のために、いくら支払ったのかについて記載する書類である支払調書を作成しています。支払調書は法定調書の1つで、税務署に提出する義務がある書類です。

したがって、取引先企業は毎年、税務署に誰に、いくら報酬を支払ったのかについての報告をしているのです。副業をしている人が確定申告をしていない場合であっても、税務署はその人がいくら報酬を得たのかについ把握しています。取引先が提出している支払調書から副業の報酬がばれるケースは少なくありません。

・税務調査でばれる

税務調査とは、法人や個人が正しく税金を納めているかについて調べる調査です。税務調査では、税務署の調査官が収入や支出を調べ、確定申告の有無はもちろん、確定申告時に申告した収入や経費の額、申告された所得税の額が正しいかについて調査が行われます。

副業で収入があるにもかかわらず、確定申告をしていなければ、税務調査の対象となった際にすぐに税務署にばれてしまいます。

・第三者からの情報提供でばれる

副業で高い収入を得ているのにもかかわらず、その分の収入を確定申告をしていなければ、然るべき額の税金を支払っていないことになります。働いて得た分の税金をしっかりと納めている人からすれば、収入がありながら納税していない人を快く思わない場合があって当然でしょう。

副業で収入を得ていることを知る第三者からの情報提供でばれるケースは、思っている以上に多いのです。

・国税局による無申告者の調査

無申告は、申告納税制度の下で自発的に適正な納税をしている納税者に強い不公平感をもたらすこととなるとの考えのもと、税務署だけでなく国税局も無申告者に対する調査を積極的に行っています。

令和2事務年度に所得税無申告者に対して行われた調査件数は、2,993件です。令和2事務年度に関しては、新型コロナウィルスの感染拡大に伴い、調査件数は減少していますが、令和1事務年度に実施された調査件数は7,328件となっています。

令和2事務年度の申告漏れの所得金額が多かった業種の1位はプログラマーです。キャバクラや太陽光発電事業、経営コンサルタントなども上位に入っています。

副業の収入を確定申告していなかった場合はペナルティが課せられる

副業の収入があるにもかかわらず、確定申告をしていなかった場合は、ペナルティとして罰金が課せられます。

確定申告が必要であるにもかかわらず、申告を怠った場合を「無申告」と言います。無申告の場合は、本来納めるべき額の税金に加えて、次の税金を納める必要が出てきます。

・無申告加算税

確定申告は、毎年1月1日から12月31日までに得た所得を、翌年の2月16日から3月15日までの間に申告するものです。無申告加算税は、この期限までに申告を行わなかったことに対するペナルティです。

無申告加算税は、納税額に対して50万円までは15%、50万円を超える部分に関しては20%の税率をかけた額の納付を求められます。

例えば、100万円の所得税を納付すべきだった場合、無申告加算税は50万円×15%=7万5,000円、50万円×20%=10万円となり、合計17万5,000円分の無申告加算税が加算されます。

・延滞税

延滞税とは納付期限までに税金を納めなかったことに対するペナルティです。無申告の場合は、確定申告をしなかったことに対して課せられる無申告加算税と納税が遅れたことに対して課せられる延滞税の両方の罰金が課せられます。

納付期限の翌日から2か月間の税率は原則として7.3%、納期限の翌日から2か月を経過した日以降の税率は14.6%となっています。しかし、延滞税は納付が遅れたことに対する利息のような意味合いがあります。そのため現状の金利と照らし合わせて、税率が決定されています。令和4年中に関しては、2か月間は2.4%、2か月を経過した日以降は8.7%が加算されることになり、延滞の税率は毎年、金利の相場に合わせて変更されます。

副業の収入を確定申告せずに税務調査が入ったらどうすれば良い?

副業の収入について、確定申告をしていなかった場合、税務調査が入る可能性があります。税務調査では原則として、調査の前に予め調査日時や調査の目的などを伝える事前通知が行われます。もし、税務署から税務調査の連絡を受けた場合はどうすれば良いのでしょうか?税務調査の通知を受けた場合には、次の準備をしましょう。

・副業を始めた時期や、副業で得た所得を確認する

副業をいつから始め、年間どのくらいの売上を得ていたか、どのくらいの経費を支払ったかの整理をしましょう。前述したように、副業をしていた場合であっても給与所得以外の所得が年間20万円以下であれば確定申告はしなくても構いません。20万円を超える所得があった場合は、確定申告と納税の義務が生じます。副業を開始してからの売上と経費を示す書類を年ごとにまとめておきましょう。

・税務調査に強い税理士に相談をする

税務調査では、税務調査官によって売上や経費について細かな質問が行われ、必要な書類の提出を求められます。専門用語も用いられるため、何を質問されているのかが分からず、どのように答えれば良いのか、答えに窮してしまう可能性もあります。

税理士は、税金の専門的な知識を有する税金のプロです。税務調査に強い税理士に相談すれば、税務調査の日時までに準備すべきことについてのアドバイスを受けられ、税務調査当日の立ち会いも依頼することができます。税務調査当日に税理士がいれば、万が一、調査官から答えにくい質問があった場合にも税理士にサポートしてもらえるので安心です。事前調査の通知がきたら、税理士に相談することをおすすめします。

・期限後申告をすれば無申告加算税が軽減される

税務調査の事前通知を受けてからでも、税務調査が実行される前に期限後申告(期限を過ぎた所得分に対して行う確定申告)を行えば、無申告加算税が軽減されます。

税務署からの事前通知を受ける前であれば、自主的に期限後申告を行った場合、無申告加算税の税率は5%に軽減されます。

事前通知を受けた後であっても、自主的に期限後申告を行った場合には、税額が50万円までは10%、50万円を超える部分は15%の税率に変更されます。

少しでも納付税額を減らしたいと考える場合にも、税理士に相談し、税務調査前に期限後申告を済ませた方が良いでしょう。

副業での収入を得ている人が、税務調査による追徴課税を避けるためには

給与所得以外に副業で20万円以上の所得を得ている人は、確定申告をしなければなりません。無申告のまま、副業を続けているといずれ税務署に確定申告をしていないことがばれてしまいます。

無申告の状態を続けるリスク

無申告が発覚した場合には、無申告加算税や延滞税などが課せられ、本来納めるべき税額よりも多い額の税金を納めなければならなくなってしまいます。また、追徴課税を受けた場合、原則として指定された額の税金は一括して納付しなければなりません。何年も副収入の所得があるにもかかわらず、確定申告を行わなかった場合、追徴課税の額はかなり高額になると考えられます。

また、意図的に確定申告を行わずに所得を隠蔽したなど、悪質性が高いと判断された場合には、無申告加算税に代えてより重いペナルティである重加算税が加算される可能性もあります。無申告の状態で、重加算税が課せられた場合の税率は40%となります。

副業も確定申告を!税理士への相談もおすすめ

副業で事業所得や不動産所得などで20万円以上の所得を得ている場合は、必ず確定申告を行うようにしましょう。

これまで、税務調査の対象となっていない場合であっても、今後も税務調査が入らないとは限りません。副業で確定申告が必要な所得を得ているものの、確定申告をしていないという方は、早めに税理士に相談することをおすすめします。前述のように、税務調査の事前通知を受ける前に自主的に期限後申告を行えば、無申告加算税は5%にまで軽減されます。税務調査が入った後に申告を行えば、無申告加算税は50万円までは15%、50万円を超える部分に関しては20%の税率をかけた額が加算されます。

納めるべき税額が100万円だった場合、税務調査後に申告を行った場合の追徴課税額は、100万円+17万5,000円+延滞税です。しかし、税務調査前に自主的に申告を行った場合の追徴課税額は、100万円+5万円+延滞税で済ませることができます。まだ確定申告をしていない所得がある場合には、早めに期限後申告を済ませるようにしましょう。

確定申告をしたら会社に副業がばれる?

副業を持っている方の中には、確定申告をしたら会社に副業がばれるのでは?と不安に感じている方もいらっしゃるかもしれません。確定申告によって副業が会社にばれるのは、会社が前年に支払った報酬分よりも給与から天引きする住民税額が高くなっていることに、会社側が気付いた場合です。

この問題は、確定申告書を提出する際に「給与、公的年金等以外の所得にかかる住民税の徴収方法」の項目で、自分で納付する方法を選択するだけで解決できます。

まとめ

副業の確定申告をしていない人は多いと言われていますが、副業で給与所得以外に20万円以上の所得を得ている場合は、確定申告が必要です。

副業の収入を確定申告していない状態で税務調査が入ってしまった場合、申告を行わなかったことに対するペナルティとして無申告加算税が課されます。しかし、税務調査の通知を受けた後でも、税務調査の前までに自主的に期限後申告を行えば無申告加算税を軽減させることができます。副業の収入を確定申告しないまま、税務調査の通知が来た場合にはできるだけ早く税理士に相談してみることをおすすめします。

また、税務調査の通知が届いていない場合でも、副業での収入を確定申告していない場合は、いずれ税務署にばれる可能性が高くなります。早めに税理士に相談し、自主的に申告を行うようにしましょう。

こちらの記事は幻冬舎GOLD ONLINEにも掲載されております。

メルカリの収入は確定申告の対象?メルカリの税金で悩んだときは

日本では、稼いだお金については税金を納めなければなりません。メルカリで得た収入についても、一定額以上の収益を得ているようであれば確定申告の必要があります。メルカリであっても、所得を申告せずに税金を納めなかった場合は脱税行為とみなされる可能性があることをご存じでしょうか。メルカリは誰でも気軽に商品を出品できるため、気になる方も多いでしょう。

ここでは、メルカリの売上で確定申告が必要なケースや、脱税とみなされる可能性が高い事例などについて解説しています。メルカリで出品したことのある人や、これからメルカリを始めようとしている人はぜひ、ご一読ください。

メルカリで商品を売って得た利益は所得になるの?

メルカリで商品を出品して売れた場合、その利益は所得になるのでしょうか。メルカリで不用品を売っただけでも確定申告は必要?

メルカリを利用して、使わなくなったものを売ること自体は、その商品が生活に必要なものの範囲であれば、申告が必要な所得としてはカウントされません。 生活に必要な品は「生活用動産」と呼ばれ、衣類や本、雑貨など幅広い商品が対象となります。 サイズアウトした子供服や、新品を購入して不要となった家電や雑貨などを販売して得た利益は「譲渡所得」とみなされます。譲渡所得には所得税が課税されないため、どれだけ不用品を処分しても、メルカリの利益だけで確定申告が必要になることはないといえるでしょう。不用品でも高額商品の出品には注意を

生活用動産には幅広い商品が含まれますが、絵画や骨とう品、アクセサリーなどの高額商品は生活用動産に含まれない場合があるため注意が必要です。 一般的に、1点当たりの価格が30万円を超えるものは高額商品とみなされます。引越しや断捨離などで不用品として処分した場合でも、高額商品を売却した場合は確定申告となる場合もあるのです。 確定申告が必要なのか不安がある方は一度税理士法人松本までご相談ください。

転売や手作り品の販売は控除額を超えると確定申告の対象に

不用品の売却以外に、ゲーム機などを仕入れて販売する転売行為や、自分で製作した雑貨などを継続して売却している場合は、1点当たりの価格に関わらず、事業所得とみなされる可能性が高いでしょう。事業所得の申告が必要かどうかを判断する目安としては、控除枠内に収まっているかが重要となります。 本業が会社員で、副業として手作り品の販売をメルカリで行っている場合、年間で20万円以上の利益が出ていれば、所得として申告が必要です。メルカリでの販売以外に給与所得がない場合は、年間に得た利益(メルカリ以外も含む)が48万円以上あれば、申告の必要があるでしょう。 特に転売行為は無申告にしている人も多く、税務署では調査を強化しているため注意が必要です。メルカリを利用した脱税行為とみなされやすい事例を紹介!

メルカリで出品した商品を売却しても、確定申告の必要がない場合と、確定申告をしなければ脱税となってしまう場合があります。以下に、脱税とみなされやすい事例をいくつかご紹介しましょう。遺品整理で古伊万里の食器セットを60万円で売却した

親族の遺品整理で出た商品をメルカリで売却した場合、仕入れて継続的に販売しているわけではなく、食器という生活用動産に含まれる種類の商品を売却した事実だけなら、確定申告の必要はないように思われます。 しかし、1点60万円という高額で売却しているため、譲渡所得であっても確定申告が必要となるケースです。アクセサリーを制作し、継続出品して年間100万円の利益を得た

手作り品を制作し、継続的に出品して1年当たり100万円の利益をメルカリで得た場合、1点1点は安価な商品でも確定申告が必要です。 ここで重要なのは、100万円の売上ではなく「利益」である点です。100万円の売上があったとしても、材料の仕入れや買い付けた際の交通費、アトリエとして使っている物件の家賃などは、経費として計上することができます。 売上から経費を差し引いた利益が、控除の枠内となっている場合もあります。メルカリを使って継続的に販売する際には、最初から確定申告をするつもりで準備しておくとよいでしょう。趣味で使った楽器やスポーツ用品を販売した

生活用動産とみなされる商品は幅広い範囲が対象とありますが、楽器やスポーツ用品など、趣味で使用する商品については、生活用動産と認められない場合があります。 ピアノやゴルフクラブ、トレーニング用のマシンなど、高額かつ日常生活で必要のない商品をメルカリに出品して販売した場合、非常にグレーなラインとなるため注意が必要です。不安な場合は、税理士などの専門家へ相談してみましょう。メルカリの利益を確定申告しないとどうなる?

メルカリで確定申告が必要な利益を得たにも関わらず無申告にしていた場合は、個人であっても税務調査の対象となる可能性があります。昨今では、メルカリで利益を得ているにもかかわらず、確定申告をしていない場合は税務署にバレる可能性が高くなっています。では、なぜメルカリの無申告がバレてしまうのでしょうか。メルカリの無申告はなぜバレる?

税務署では、無申告の納税者に対する調査を強化しているうえに、オンライン上のサービスを利用したビジネスについての調査も積極的に行っています。 メルカリに登録しているアカウントを見れば、いつ頃どの程度の売上があったかは容易に調査することができるでしょう。さらに、税務署では銀行の入出金状況なども独自に確認することが可能です。相続税など、所得税以外の申告で調査され、メルカリの利益が発覚するケースもあります。 こうしたことから、メルカリで多額の売上がある事実は掴まれやすくなっています。自身のSNSやブログなどで宣伝している場合は、よりバレやすくなるでしょう。税務署から連絡が来たら拒否することはできない

税務署にいつから調査対象としてマークされているかは、税務調査の連絡を受けるまで分かりません。ひとたび税務署から税務調査で訪問する旨の連絡を受ければ、これを拒否すると罰則の対象となってしまいます。 税務調査で無申告を指摘されれば、重加算税などで利益の半分近くを税金として納めなければならないケースもあります。 数年分も遡って追徴課税を受けた場合、驚くほど多額の税金が課税される場合もあるのです。メルカリの確定申告のお悩みなら税理士法人松本にご相談を

メルカリでハンドメイド品を販売したり、転売で利益を得ているけれど、確定申告の対象となるのか心配な方、確定申告の必要性は分かっていたものの確定申告をしてこなかったという方は、早めに税理士法人松本までご相談ください。 税理士法人松本は、国税や税務署OBが多数在籍する税務調査のスペシャリスト集団です。メルカリで得た所得に対する確定申告についてもご相談を承っております。税務調査が入る前に自主的に確定申告を行えば、ペナルティとして科せられる税額も抑えることが可能です。特に、数年にわたってメルカリでの所得分の確定申告をしていなかった方の場合、自主申告で税額が軽減されれば、負担もだいぶ軽くなるはずです。初回の電話相談は無料で承っており、全国からのご相談に対応しています。 メルカリの確定申告でお悩みでしたら、ぜひお気軽にお問い合わせください。

まとめ

たとえ個人であっても、メルカリで一定以上の利益が出ていれば、税務調査の対象となる可能性があります。税務調査となれば拒否することはできず、悪質な所得隠しと判断された場合には追徴課税を科せられるなど、ペナルティの対象にもなります。 メルカリで利益を得ていても、正しく確定申告をしていれば、税務調査になったとしても怖れることはないのです。 ご自身での確定申告に不安を感じる場合には、税理士法人松本までお気軽にご相談ください。税務調査の連絡が来る前に適正な申告と納税を済ませておくようにしましょう。

相談実績1,000件以上

国税局査察部、税務署のOB税理士が所属

税務調査に精通している

「税理士法人松本」が

税務調査の専門家として

あなたをサポートします!

- 現在、税務調査が入っているので

困っている - 過去分からサポートしてくれる

税理士に依頼したい - 税務調査に強い税理士に変更したい

- 自分では対応できないので、

税理士に依頼したい

税務調査専門税理士法人松本